EN RESUMEN

- Han recaudado más en 2020 que en los últimos diez años juntos.

- El fabricante de camiones eléctricos Nikola fue comprada por una SPAC.

- Analistas consideran que ofrecen menor escrutinio público.

AÑO RÉCORD PARA LAS SPAC

LA NOTICIA

La pandemia del COVID-19 ha fomentado el interés de los inversores por un vehículo de inversión no exento de polémica. Tal es el caso de las compañías de adquisición de propósito especial (SPAC, por sus siglas en inglés) que están teniendo un buen momento en lo que va del año.

DAME CONTEXTO

Negociadores de renombre, administradores de dinero, emprendedores tecnológicos, incluso Paul Ryan, el expresidente de la Cámara de Representantes, o el exasesor económico de Trump, Gary Cohn: todos quieren recaudar millones o incluso miles de millones de dólares a través de SPAC, que no ofrecen más que una promesa de que encontrarán negocios reales y rentables para comprar más tarde.

¿ENTONCES?

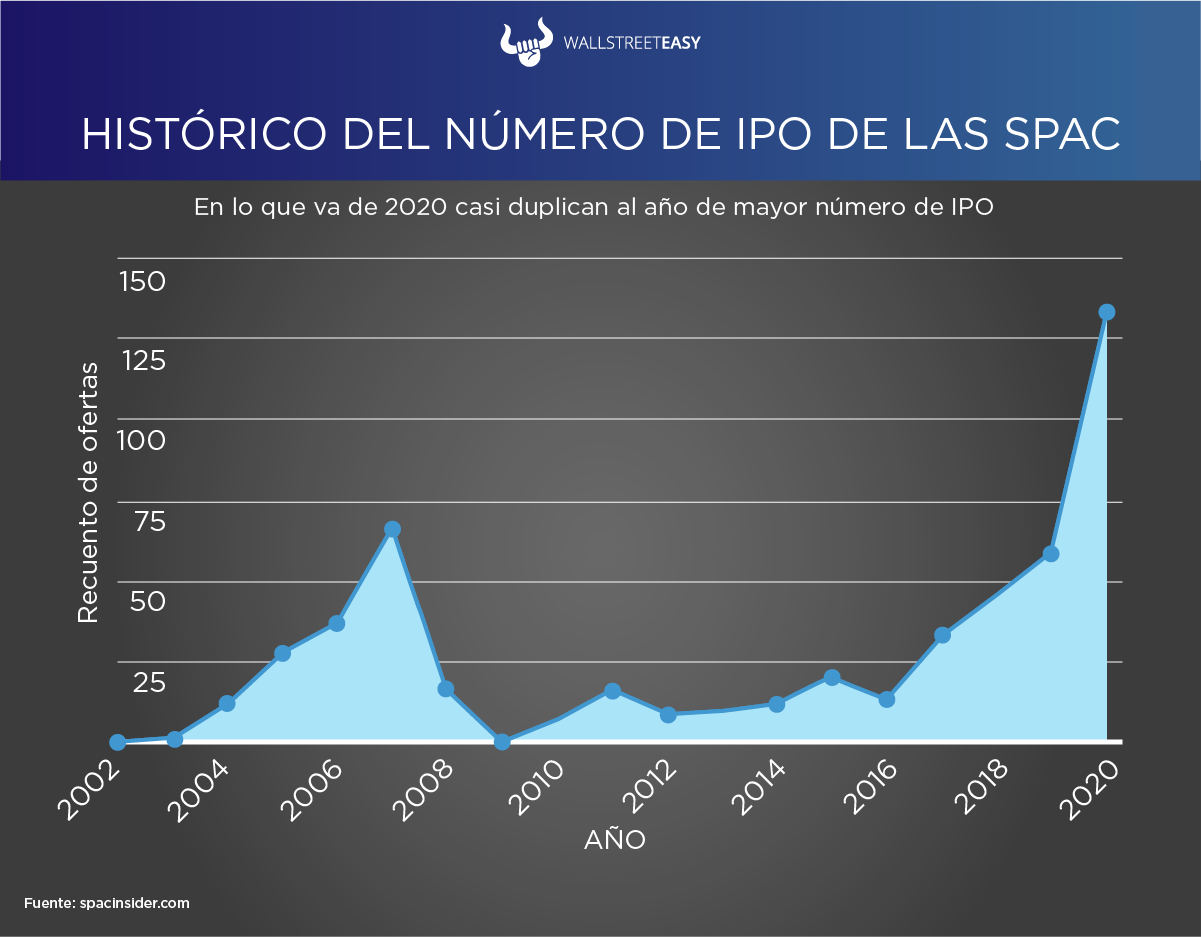

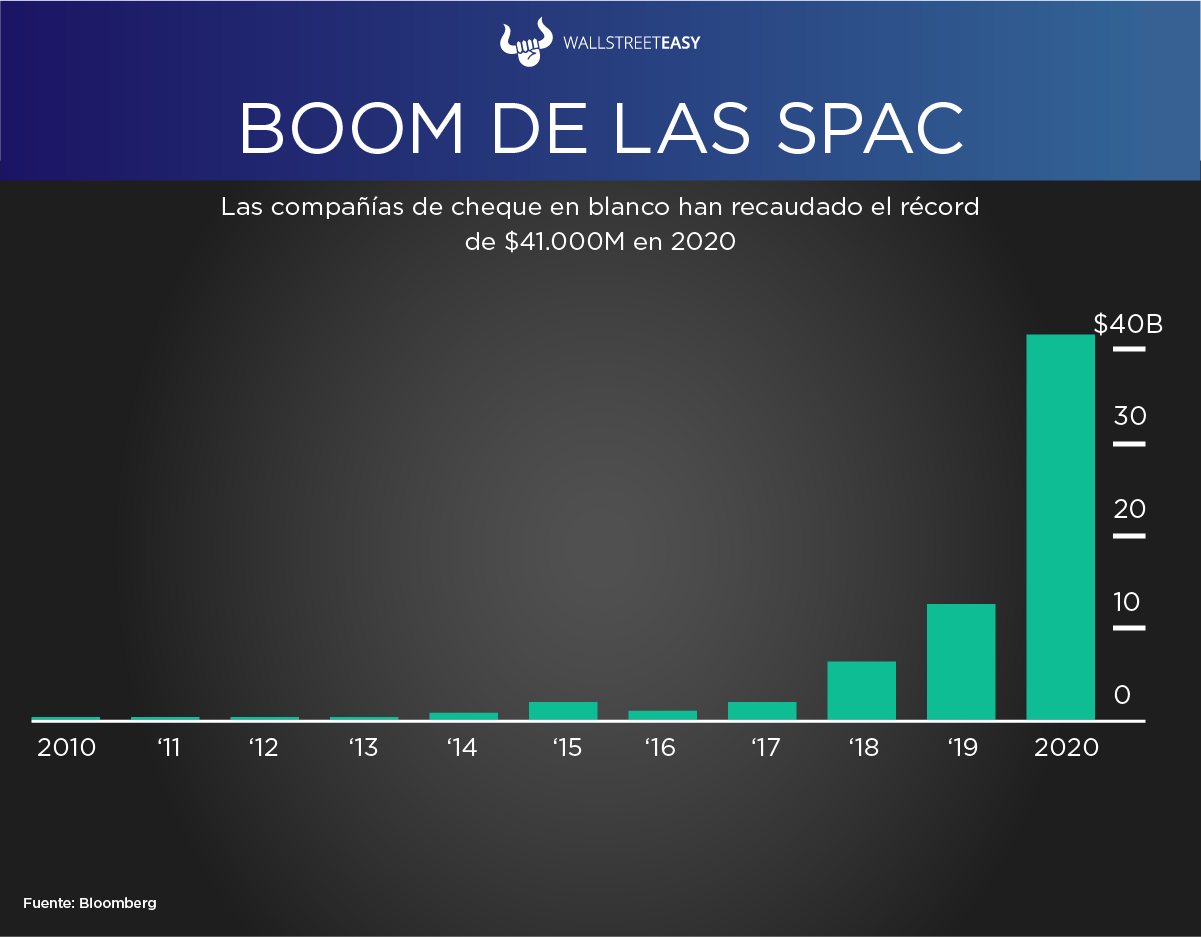

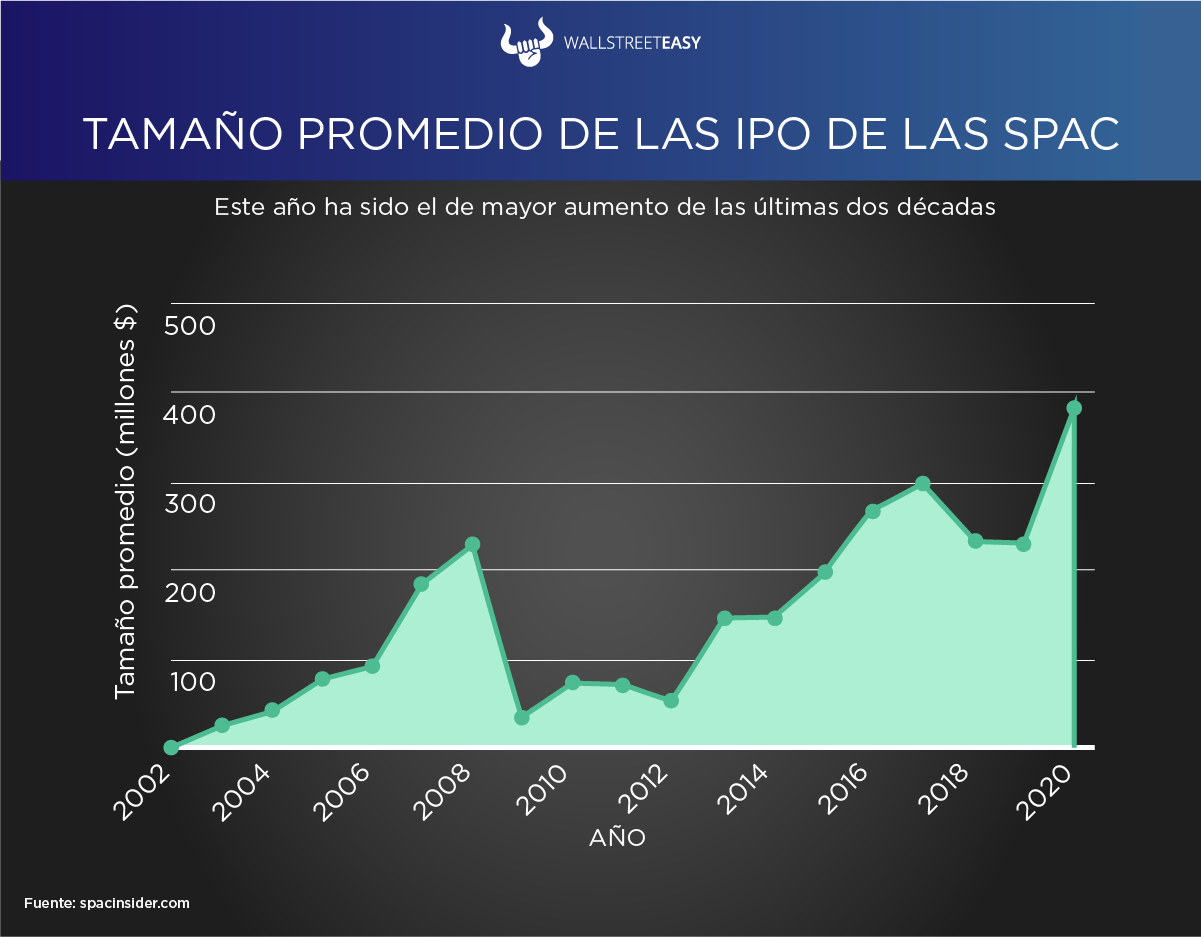

Las también llamadas “compañías de cheques en blanco” están teniendo un año récord, recaudando alrededor de $41.000M hasta ahora, eso es más que los últimos 10 años combinados, y gran parte es reciente: se han recaudado alrededor de $29.000M desde el 1° de julio. El total de este año proviene de 109 acuerdos, en comparación con $12.400M recaudados de 54 acuerdos en 2019, según datos de Bloomberg.

ES MÁS

Los SPAC se consideran una ruta más corta y predecible para las nuevas empresas que buscan convertirse en empresas públicas, aunque también pueden conllevar mayores riesgos. Así es como funciona:

- Un inversionista o grupo de inversionistas recauda dinero para una supuesta corporación de cheques en blanco sin operaciones.

- Luego esa corporación (la SPAC) se fusiona o adquiere a otra empresa privada en 24 meses, convirtiendo efectivamente a esa empresa privada en pública.

¿OTRO DATO RELEVANTE?

Salir a bolsa con un SPAC, en lugar de una oferta pública inicial tradicional (IPO, por sus siglas en inglés), ha sido particularmente popular entre las nuevas empresas de tecnología, como la empresa de bienestar en línea Hims Inc. y el sitio web de venta de viviendas Opendoor; aunque otras empresas, como Playboy Enterprises Inc., también se han sumado.

¿QUÉ MÁS PASÓ?

La lista de líderes tecnológicos que han creado SPAC es larga: incluye al multimillonario Peter Thiel; al cofundador de LinkedIn Corp., Reid Hoffman, y al fundador de Zynga Inc., Mark Pincus. El viernes, el ex ejecutivo de Uber Technologies Inc., Emil Michael, presentó ante la Comisión de Bolsa y Valores un SPAC de $250M que apunta a empresas de tecnología con un valor empresarial de entre $1.000M y $2.000M.

¿OTRO ACONTECIMIENTO?

El pago para los gerentes de SPAC puede ser alto. Si poseen aproximadamente el 20% del capital social, un porcentaje común, esa participación podría convertirse en millones de dólares cuando lleguen a un acuerdo para hacer pública una empresa.

¿ALGUNA NOVEDAD ADICIONAL?

Para las empresas emergentes, una de las razones por las que los SPAC han sido tan atractivos es que ofrecen certeza:

- Con una IPO, la gerencia se pone en marcha, se reúne con los inversores y determina un precio de cotización al final de una gira elaborada. Mientras eso sucede, el sentimiento del mercado puede cambiar y, el día del precio, eventos imprevistos podrían afectar el resultado de la cotización.

- Con un SPAC, ambas partes se toman su tiempo para ponerse de acuerdo sobre el valor de la empresa, en gran parte en privado, y una vez que se establece el precio de la transacción, la volatilidad del mercado no lo influye en su mayor parte. Eso podría resultar especialmente atractivo durante un ciclo de noticias caótico.

POR ÚLTIMO

Hay una desventaja de tomar una puerta lateral a los mercados públicos: un menor escrutinio público y un grupo más pequeño de inversores podrían significar un mayor potencial de fracasos. La asediada empresa de automóviles eléctricos Nikola Corp. puede resultar ser un ejemplo. Pero mientras los titulares estadounidenses se vuelvan cada vez más surrealistas, no espere que el auge desacelere.

PARA NO PERDER DE VISTA

Si bien los SPAC atraen a emisores recurrentes, alrededor del 60% de los patrocinadores detrás de las nuevas firmas de cheques en blanco recaudadas este año nunca lo han hecho antes, según datos compilados por Bloomberg.

EN CONCRETO

El intenso interés de los inversores también ha atraído el escrutinio de los reguladores. La Comisión de Bolsa y Valores de EEUU está revisando los SPAC porque le preocupa que los accionistas no comprendan completamente cómo los incentivos vinculados al pago de los ejecutivos difieren de las IPO tradicionales, dijo el jueves el presidente de la agencia, Jay Clayton.

CONCLUSIÓN: NO TODO LO QUE BRILLA ES ORO

La popularidad de estructurar salidas a bolsa a través de SPAC va en línea con una tendencia general del mercado: son vehículos que permiten mayor eficiencia en el acceso a los mercados de capitales. Si bien es cierto que brinda eficiencia y flexibilidad a startups y empresas con potencial de crecimiento, esto viene con mayores riesgos y menor certidumbre para los inversores.