EN RESUMEN

- El mercado japonés podría apreciarse hasta +12%.

- Analistas estiman caída del S&P 500.

- El petróleo luce como opción entre las materias primas.

NUEVO AÑO, NUEVA DINÁMICA

LA NOTICIA

A pesar de las continuas presiones de la inflación, las interrupciones en las cadenas de suministros, y el COVID-19, la economía mundial se normalizará en 2022, según analistas, estrategas y administradores de cartera de Morgan Stanley.

DAME CONTEXTO

Los estrategas de la entidad financiera dicen que los rendimientos fáciles han terminado para las acciones, los créditos y los bonos del Tesoro de EEUU, pero ven valor en las acciones europeas y japonesas en 2022. “A medida que se desvanece el apoyo sin precedentes de la política fiscal y monetaria, dominan los fundamentos”, dice Andrew Sheets, estratega jefe de activos cruzados de Morgan Stanley Research.

ESPERA, RETROCEDE

Si bien la inflación estará en niveles más altos, los economistas creen que los precios pronto “llegarán a su punto máximo y luego retrocederán”, a medida que disminuyan las presiones de la cadena de suministro y los precios de muchas materias primas se normalicen. Y es probable que los bancos centrales no tomen medidas drásticas para aumentar las tasas y frenar el crecimiento.

¿ENTONCES?

Según Sheets, los estrategas creen que el índice S&P 500 podría caer –5% en 2022, mientras que otros mercados desarrollados podrían terminar el año al alza, y recomiendan infraponderar las acciones estadounidenses para tener en cuenta las altas valoraciones y un mayor potencial de recuperación, y menos volatilidad en otras partes del mundo.

¿QUÉ MÁS PASÓ?

A diferencia de las acciones estadounidenses, los mercados bursátiles de Europa y Japón tienen precios más razonables y están orientados hacia el crecimiento. “Y gracias a la reducción de las presiones inflacionarias, sus bancos centrales deberían ser extremadamente pacientes”, dice Sheets, cuyo equipo recomienda a los inversores que sobreponderen ambos mercados:

- En Japón, las acciones continúan generando mejores rendimientos sobre las acciones, mientras que el estímulo económico, la reapertura de negocios y un fuerte gasto de capital global sugieren que el mercado de valores de Japón podría apreciarse +12% el próximo año.

- Mientras tanto, el índice MSCI Europe ha disfrutado de su mejor período de rentabilidad superior relativa en 20 años en comparación con el resto del mundo, y ese patrón debería continuar gracias al aumento de las fusiones y adquisiciones, la actividad de recompra y cambios en el posicionamiento de los inversores, ya que muchas carteras globales habían sido subexpuestas a la región.

- “Nuestras suposiciones combinadas de ganancias y valoración sugieren que las acciones europeas pueden generar un rendimiento de precio del +8% y un rendimiento total de dos dígitos”, dice Graham Secker, estratega jefe de renta variable europea. Las principales selecciones sectoriales del equipo incluyen automóviles, energía y finanzas, que deberían beneficiarse del aumento de rendimientos reales.

¿OTRO DATO RELEVANTE?

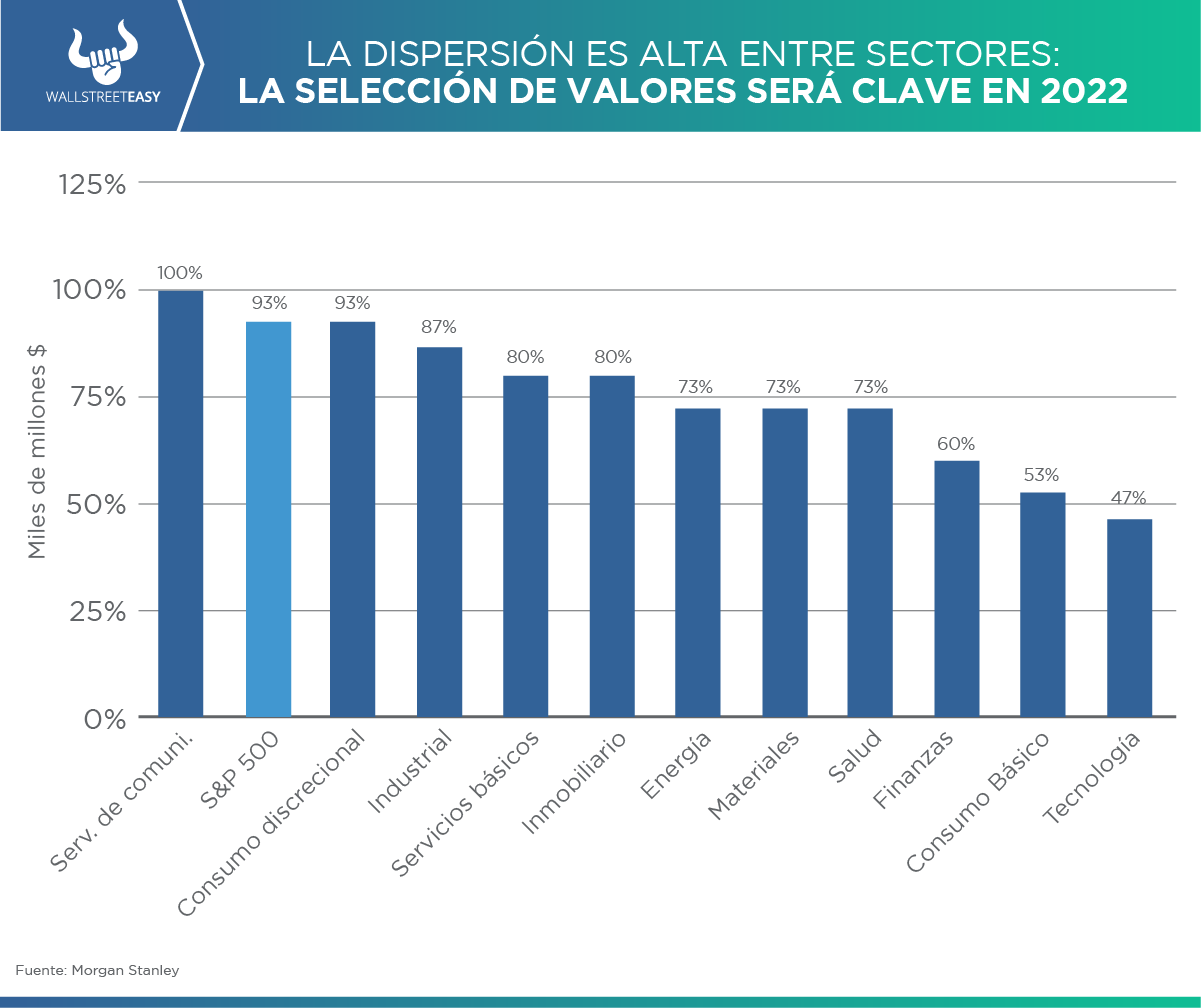

Los estrategas de Morgan Stanley creen que las empresas de salud, finanzas y tecnología secular podrían verse al alza en el próximo año, mientras que las acciones de bienes de consumo y tecnología cíclica podrían quedarse atrás a medida que la dinámica de la oferta y la demanda se asiente en un patrón más normal:

- En relación con otros puntos de este ciclo de mercado, hay menos oportunidades para que los inversores aprovechen los grandes cambios en estilos y sectores. “El entorno económico y político se ha alterado permanentemente desde los días anteriores al COVID-19, aunque los cambios no se deben necesariamente a la pandemia en sí”, indica Mike Wilson, director de renta variable de EEUU.

- El resultado final debería significar una mayor inversión y productividad, pero eso podría llevar años. “Eso genera una mayor incertidumbre y dispersión, lo que hace que la selección de valores sea más importante que nunca en el próximo año”, afirmó Wilson.

ES MÁS

Los bancos centrales de los mercados desarrollados respondieron a la pandemia con políticas de interés casi uniformes y una avalancha de liquidez. Sin embargo, en 2022, los mercados de bonos deberán dar sentido a las políticas diferenciadas

- “Algunas políticas, como en el Reino Unido y Canadá, tendrán como objetivo endurecer las condiciones financieras, mientras que otras intentarán aliviar aún más las condiciones financieras, aunque a un ritmo más lento, o mantener condiciones financieras acomodaticias”, dice Matthew Hornbach, director global de Macroestrategia.

- Los estrategas recomiendan infraponderar los bonos del Tesoro de EEUU, en particular aquellos con vencimientos intermedios, con la expectativa de que el Tesoro a 10 años supere el 2% para fines de 2022, también ven que los valores respaldados por hipotecas de agencias se verán presionados por valoraciones ricas y una mayor volatilidad.

¿OTRA NOVEDAD?

La deuda de los mercados emergentes locales empieza a parecer interesante, según los estrategas, pero hay que tener paciencia. “Con las expectativas de que el dólar estadounidense y los rendimientos reales suban para comenzar el año, creemos que los inversores pueden obtener un mejor punto de entrada más adelante en el año”, indica Hornbach, cuyo equipo cree que el dólar se fortalecerá en la primera mitad del año, pero perderá fuerza en la segunda mitad.

PARA NO PERDER DE VISTA

Por primera vez en una década, las materias primas superaron al S&P 500 en 2021, por varias razones:

- Los precios del oro se han visto respaldados por las preocupaciones sobre estanflación y eliminación de las expectativas de subidas de tipos, mientras que los metales básicos se han beneficiado de la combinación de una oferta limitada y demanda en aumento.

- De cara al futuro, los metales pueden perder su brillo ya que los altos rendimientos reales pesan sobre los precios del oro, mientras que los del cobre y el zinc se debilitan con una mejor oferta. El aluminio sigue siendo una de las principales opciones para los estrategas, que apuntan a factores cíclicos y estructurales.

EN CONCRETO

Dentro de las materias primas, el petróleo ofrece la mejor combinación de valoraciones y fundamentos, dice el estratega jefe de materias primas, Martijn Rats. Su equipo cree que el crudo podría superar los $90 por barril en 2022, ya que la creciente demanda se encuentra con una capacidad relativamente sobrante.

CONCLUSIÓN: TENER EN CUENTA LOS FUNDAMENTOS

Para los analistas de Morgan Stanley, los inversores deberán estar muy atentos al momento de seleccionar los valores, y tener siempre en cuenta los fundamentos, en un 2022 que puede presentar dinámicas muy distintas al año anterior. En Wall Street Easy los mantendremos informados sobre las mejores posibilidades que ofrece el mercado.