EN RESUMEN

- Más del 60% con ganancias sobre las estimaciones.

- El crecimiento en los ingresos por debajo del promedio de cinco años.

- El sector cuidado de la salud, el más beneficiado.

LOS NÚMEROS DEL PRIMER TRIMESTRE

LA NOTICIA

Hasta la fecha, el 95% de las compañías en el S&P 500 han reportado resultados para el primer trimestre de 2020.

PONME AL DÍA

Del 95% de las compañías en el S&P 500 que han reportado resultados, el 64% ha mostrado ganancias por acción por encima de la estimación media; el 5% ha estado igual a lo esperado, y el 31% ha informado ganancias por acción por debajo de la media. Si 64% es el número final para el trimestre, marcará el porcentaje más bajo de empresas del índice que reportan ganancias por encima de las proyecciones desde el cuarto trimestre de 2012 (también 64%).

¿ENTONCES?

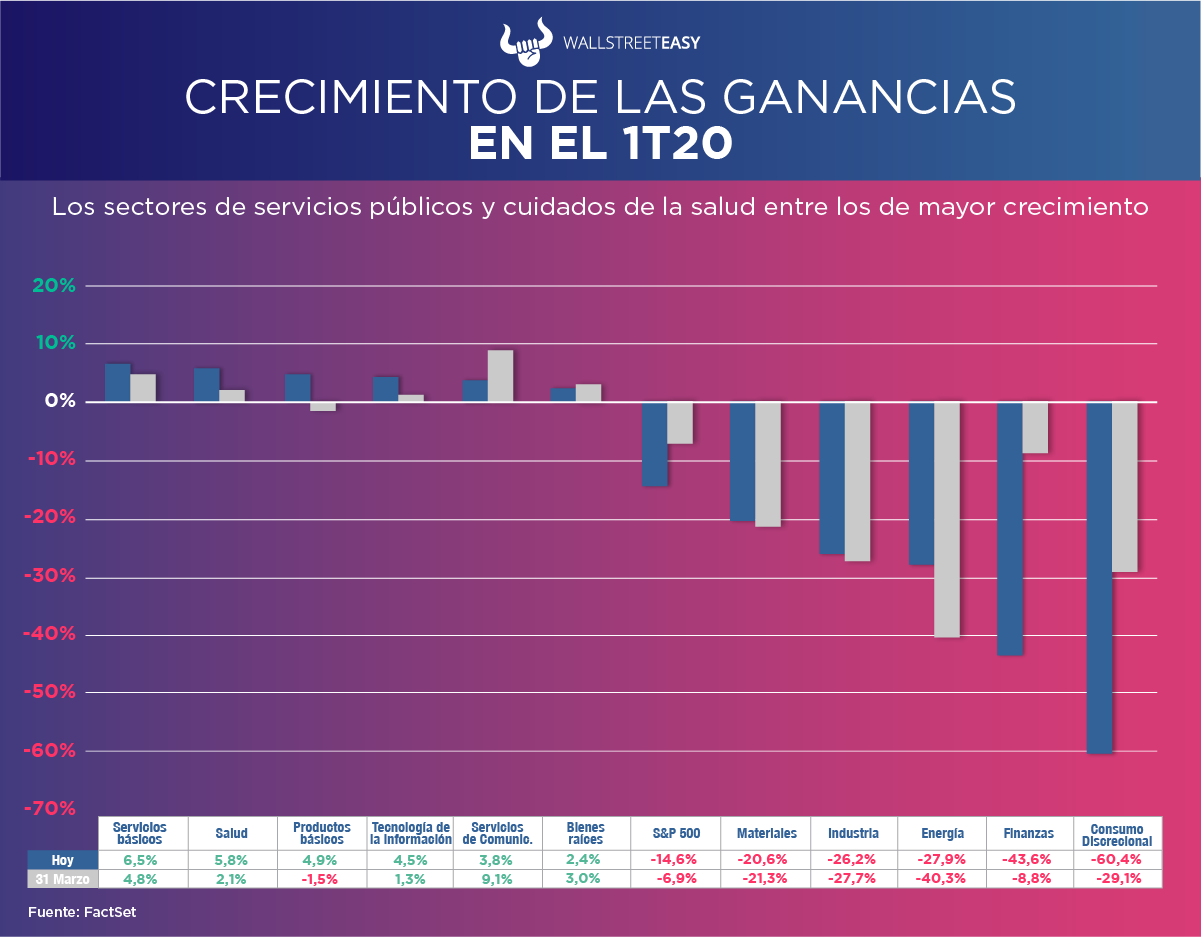

A nivel sectorial, los sectores de cuidado de la salud (81%) y materiales (79%) tienen los porcentajes más altos de compañías que reportan ganancias por encima de las estimaciones, mientras que consumo discrecional (40%), financiero (51%), inmobiliario (52%), y servicios públicos (54%) tienen los porcentajes más bajos. Veamos:

- El sector de energía (+130,3%) informó la mayor diferencia positiva entre las ganancias reales y las estimadas. Dentro de este sector, Exxon Mobil, Noble Energy, ConocoPhillips y Chevron reportaron las mayores sorpresas positivas de ganancias por acción.

- El sector de consumo discrecional (–20,7%) tuvo la mayor diferencia negativa entre ganancias reales y estimadas. Ross Stores, Las Vegas Sands, Marriott International y Hanesbrands tuvieron las mayores sorpresas negativas.

- El sector financiero (–20,1%) informó la segunda mayor diferencia negativa entre ganancias reales y estimadas. Capital One Financial, Comerica, Discover Financial Services, y Wells Fargo reportaron las mayores sorpresas negativas.

¿OTRA NOVEDAD?

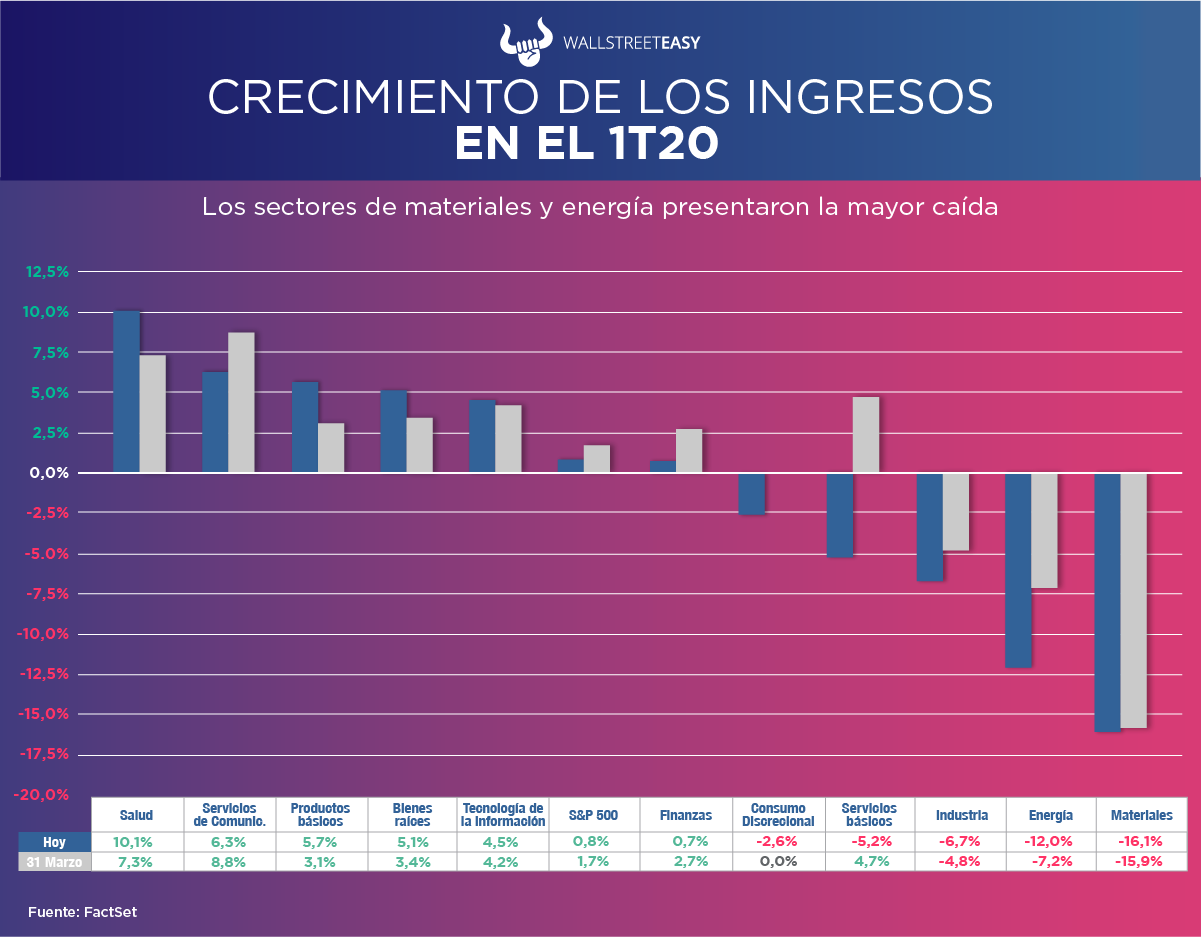

La tasa de crecimiento de los ingresos combinados año tras año para el primer trimestre de 2020 es del 0,8%, que está por debajo de la tasa de crecimiento de ingresos promedio de cinco años del 3,5%. Si 0,8% es la tasa de crecimiento definitiva para el trimestre, marcaría el crecimiento más bajo año a año en los ingresos desde el segundo trimestre de 2016 (–0,2%).

¿OTRO ACONTECIMIENTO?

A nivel sectorial, seis sectores han reportado crecimiento interanual en ingresos, liderados por atención de la salud. Cinco sectores han informado una disminución anual de los ingresos, liderados por materiales y energía:

- El sector de atención médica tiene el crecimiento de ingresos más alto de los once sectores con +10,1%. Cinco de sus seis subindustrias reportan crecimiento año tras año en los ingresos, liderado por los proveedores de servicios de salud y servicios (12%), farmacéuticos (11%) y biotecnología (11%).

- El sector de materiales reportó la mayor disminución año tras año en ingresos de los once sectores con –16,1%. Dos de sus cuatro subindustrias reportaron disminución en ingresos del trimestre: Químicos (–23%) y Metales y Minería (–6%). A nivel de empresa, DuPont fue el mayor contribuyente a la disminución de los ingresos del sector.

- El sector energía reportó la segunda disminución en ingresos con –12%. Sus seis subindustrias informaron disminución de los ingresos, y cuatro de ellas con una baja de dos dígitos: exploración y producción de petróleo y gas (–34%), almacenamiento y transporte (–12%), perforación (–12%) y refinación (–12%).

¿QUÉ MÁS PASÓ?

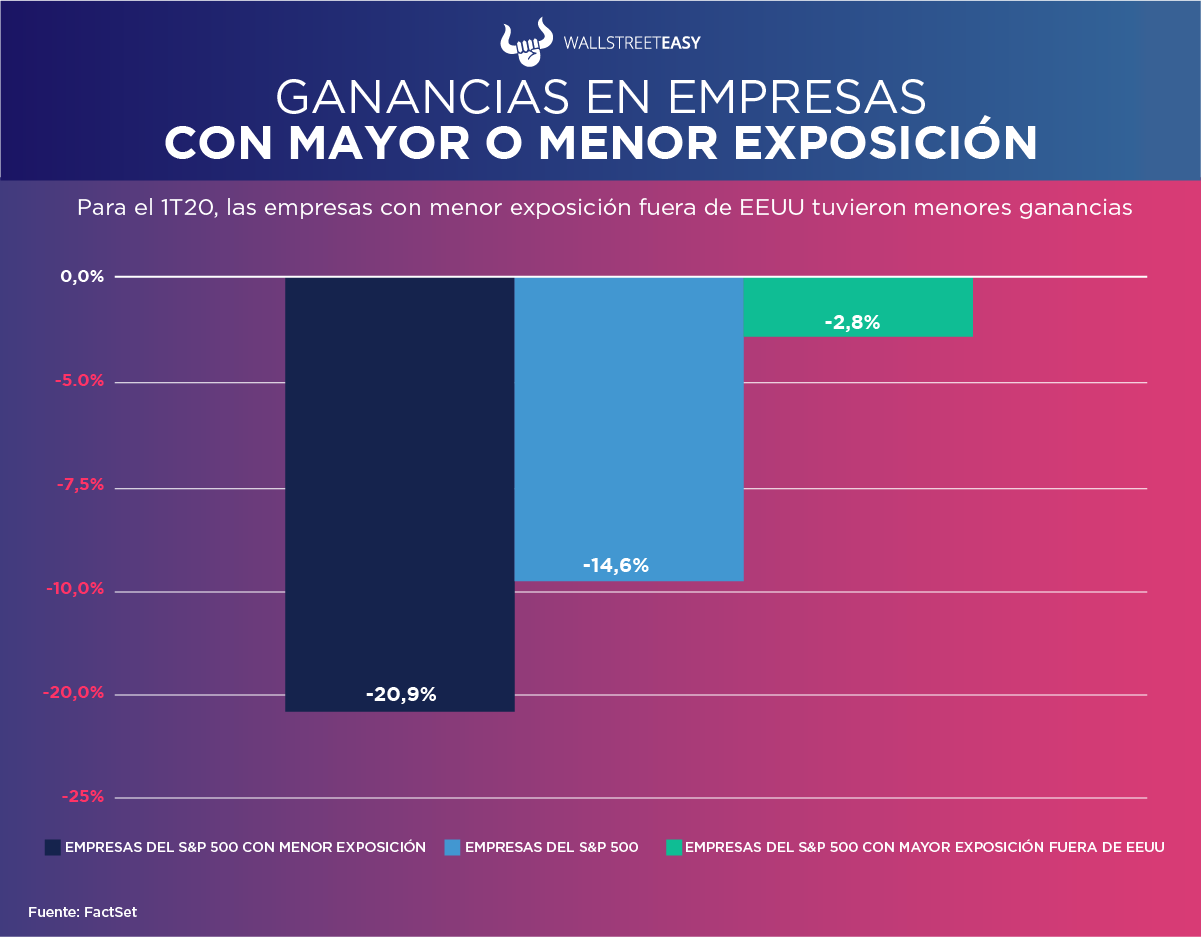

Las compañías del S&P 500 con mayor exposición a ingresos internacionales reportaron disminución menor en ganancias en comparación con las compañías con menos exposición. Para las compañías que generan más del 50% de ingresos fuera de EEUU, la disminución de las ganancias combinadas fue de –2,8%. Para las que generan más del 50% de ingresos dentro de EEUU, la disminución de sus ganancias combinadas fue de –20,9%.

POR ÚLTIMO

De las 474 compañías del S&P 500 que han reportado resultados para el primer trimestre, 267 (56%) comentaron sobre la orientación de ganancias por acción para el año en curso:

- De estas 267 compañías, 172 (64%) declararon que se estaban retirando o habían retirado la guía previa para el año fiscal 2020.

- Casi todas las 172 compañías mencionaron la incertidumbre de los impactos futuros del COVID-19 como la razón para retirarla.

- A nivel sectorial, los sectores industrial (35), consumo discrecional (31) y cuidado de la salud (28) tuvieron el mayor número de empresas que retiraron la guía.

- 95 empresas proporcionaron orientación para el año fiscal 2020. De estas, 42 proporcionaron orientación inferior a la emitida previamente.

- 40 empresas mantuvieron orientación anterior; nueve proporcionaron orientación superior a la previa, y cuatro iniciaron una nueva guía de ganancias.

- A nivel sectorial, servicios públicos (24) y cuidado de la salud (22) tuvieron el mayor número de empresas que emitieron orientación para el año.

EN CONCRETO

Para el primer trimestre de 2020 (con el 95% de las empresas informando resultados), el 64% de las empresas han mostrado una sorpresa positiva de ganancias por acción, mientras que el 57%, dieron una sorpresa positiva en los ingresos.

CONCLUSIÓN: EMPRESAS MUESTRAN INCERTIDUMBRE

Durante cada temporada de ganancias corporativas, las compañías suelen brindar orientación sobre las ganancias esperadas para trimestres futuros o todo el año. Sin embargo, varias compañías actualmente tienen dificultades para proporcionar una estimación de ganancias futuras debido a la incertidumbre que rodea los impactos negativos del COVID-19. Seguiremos muy atentos ante posibles trades.