Hay altas probabilidades de que “hacer más dinero” figure entre los primeros tres propósitos que te planteaste alcanzar el próximo año. Es más, probablemente este sea uno de los propósitos más recurrentes en tu lista desde hace una década (o dos).

Así que ya la Navidad está por llegar y, tras ella, el 2018.

Hay altas probabilidades de que “hacer más dinero” figure entre los primeros tres propósitos que te planteaste alcanzar el próximo año. Es más, probablemente este sea uno de los propósitos más recurrentes en tu lista desde hace una década (o dos).

Puede que estés siendo muy ambicioso, pero lo que parece indicar que año tras año sientas que necesitas más dinero, es que de hecho sea así. Sin embargo, jamás conseguirás un resultado distinto a los del pasado, si haces lo mismo que has venido haciendo. Es una conclusión lógica.

Quizás es momento de considerar otras formas de multiplicar tu capital, como por ejemplo: invertir en la Bolsa de valores.

Por un lado, suena muy atractivo. Por el otro, todos hemos escuchado esas historias de terror en que grandes millonarios pierden todo en una crisis. Así que te encuentras a la deriva y no sabes si tienes el estómago para invertir en el mercado de capitales o no.

Pero la verdad es que invertir en la bolsa es una de las mejores estrategias de inversión para tener un portafolio robusto y completo. El tema es no caer en pánico ante la bajada de una acción y comenzar a entender cómo debes visualizar tus inversiones para que a larga te favorezcan.

Hay muchos perfiles de inversionistas en Wall Street, pero básicamente se dividen en dos: los bullfighters, quienes pasan sus días comprando y vendiendo acciones para conseguir un retorno de inversión a corto plazo; y los pasivos, quienes buscan tener retornos a largo plazo, probablemente para su retiro o con fines patrimoniales.

Por lo que primero hay que definir ¿qué tipo de inversionista quieres ser tú? Si quieres ser un bullfighter necesitas muchos conocimientos del mercado y entendimiento de cosas complejas como análisis técnicos, velas japonesas o comprar en corto, por mencionar algunas. Ser un bullfighter es trabajo de tiempo completo.

Pero si lo que quieres es crecer un patrimonio para tu retiro, entonces te sugiero ser un inversionista pasivo. Esto implica, mantener una disciplina de ahorro y no permitir que tus emociones se apoderen de tu capacidad de raciocinio.

Alan Greenspan, ex director de la Reserva Federal dijo: “…si usted puede apretar los dientes e ignorar los declives de la bolsa a corto o incluso a largo plazo, entonces todo saldrá bien. Me refiero a que usted pone todo su dinero en acciones y se va a casa y evita mirar su portafolio, entonces le irá bastante mejor que si trata de cambiarlo.”

Así que si sigues dudoso acerca de si te conviene o no invertir en el mercado de capitales, aquí te doy siete razones para comenzar a hacerlo incluso antes de que llegue el 2018:

1. Tendencias del mercado accionario

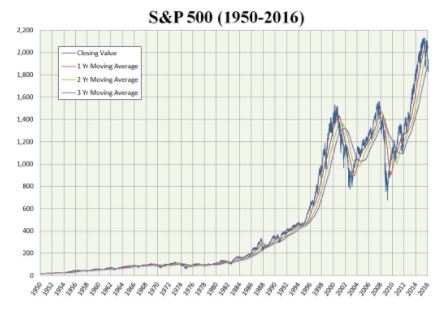

Sí, es cierto que en el mercado accionario existen crisis que pueden afectar las economías mundiales y también crisis mundiales que pueden provocar caos en los mercados capitales. Es más, todos aún recordamos la crisis hipotecaria de 2007, cortesía de Fanny Mae y Freddie Mac que llevó a la quiebra a Lehman Brothers. También recordamos la burbuja tecnológica del 2001 y el “Black Monday” de 1987. Sin embargo, si vemos la gráfica de crecimiento de la bolsa neoyorkina en los últimos 40 años vemos que la tendencia a la larga es alcista.

Es decir, a pesar de todas las crisis que han pasado, de haber invertido tu dinero en el índice S&P hace 40 años, los retornos de inversión aún serían lo suficientemente altos para mantenerse sumamente atractivos.

La regla general para que eso suceda es no dejar que las emociones te ganen. Es importante notar que un inversionista no gana ni pierde dinero hasta que vende sus acciones. Por lo que, si de pronto entra una crisis mundial y vendes tu papel, entonces recibirás pérdidas, pero si no lo vendes lo más probable es que al cabo de unos años te recuperes y tu retorno se vea incrementado de una manera exponencial. A esto se le conoce como una ganancia compuesta.

2. Las ventajas de un portafolio diversificado

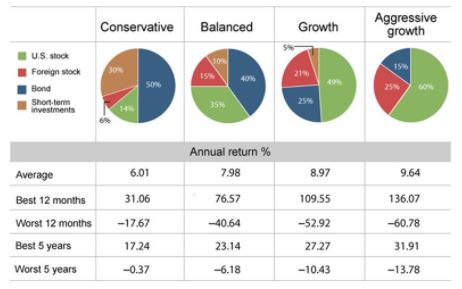

Si ya vas a invertir en la bolsa entonces debes mantener el mismo principio de inversión que con todos tus activos: diversificar. En la diversificación se encuentra la clave del éxito. En otras palabras, no pongas todos tus huevos en la misma canasta.

Esta regla de inversión es muy sencilla y su lógica lo es aún más. Si decides invertir todo tu capital en una misma acción, por ejemplo, Google o su empresa matriz, Alphabet (NASDAQ:GOOGL), y el día de mañana sale otro buscador con un algoritmo más efectivo y sus acciones se desploman, eso significa que todo tu portafolio se desplomó.

Si por el contrario diversificas, no sólo entre empresas sino entre industrias, minimizas tu riesgo y aumentas tus posibilidades de un retorno más efectivo. Puedes comprar algunas acciones de tecnología, otras tantas de defensa y otras tantas en empresas correlacionadas con commodities, por poner un ejemplo.

3. Liquidez inmediata

Aunque hayas decidido ser un inversionista pasivo y desees invertir a largo plazo, a todos nos preocupa el tema de la liquidez. En cualquier momento de nuestra vida nos podemos encontrar en una emergencia que jamás se nos hubiera ocurrido. La ventaja del mercado de capitales es que en cualquier momento puedes vender tus acciones y recobrar tu efectivo para solventar tu problema inmediato.

Si inviertes en un fondo o en planes estructurados a largo plazo, en muchas ocasiones tienes restricciones de retiro. Las instituciones financieras los diseñan así para mantener fondos en su cartera y siempre poder invertir en nuevas oportunidades, pagar sus gastos operativos y los retornos comprometidos a inversionistas que han culminado con la madurez de su portafolio.

Pero si inviertes en la bolsa, es lo mismo que si tuvieras un activo físico en las manos. Por ejemplo, una televisión. Digamos que ya no necesitas la televisión y prefieres el efectivo para comprarte un boleto de avión. Puedes vender tu televisión a un amigo o subirla a la red y es todo. Con la misma sencillez puedes vender tus acciones e incluso podrías hasta hacerlo de una manera más veloz.

4. La belleza de los dividendos

Es cierto que no todas las empresas pagan dividendos. Si una empresa está creciendo de una manera agresiva, lo más probable es que no pague dividendos a sus accionistas ya que prefiere reinvertirlos y seguir con una tendencia de crecimiento.

Pero hay otras más maduras, que sí los pagan. Por ende, cuando recibes este dinero extra sin hacer físicamente una labor por conseguirlo, has dejado que tu dinero trabaje por ti y ese es el Santo Grial de todo inversionista. Haz que tu dinero te produzca más dinero y si puedes reinviértelo para acrecentar tus ganancias compuestas.

Si la empresa en la que invertiste decide no pagar dividendos a los accionistas, no lo veas como algo negativo. Claro, a todos nos gusta tener un flujo de efectivo extra que no esperábamos. Pero recuerda que los dividendos pagan un impuesto marginal en EEUU que puede subir hasta el 39,7%.

Otras herramientas de inversión como lo son los futuros, opciones, commodities o bonos, no te dan la ventaja de los dividendos.

5. Correlación con commodities

Un commodity es un producto o bien físico por el cual existe una demanda constante en el mercado ya que se consideran de cierta forma esenciales, tales como: el oro, el petróleo, el agua, diversos granos, etc.

Como inversionista puedes invertir directamente en commodities y, de hecho, aún al día de hoy mucha gente tiene parte de su portafolio en uno o varios de ellos. Sin embargo, al comprar commodities sacrificas ciertas ventajas del mercado accionario, tales como los dividendos y estás sujeto 100% a los precios del mercado y la demanda. Por ejemplo, aunque haya mucha demanda por el crudo, los precios del barril siguen relativamente bajos, así que, como inversionista de ese commodity, sigues estando en una posición adversa si es que lo compraste antes de que el precio del barril se desplomara.

No obstante, las bolsas de valores te dan la oportunidad de comprar acciones en empresas que están directamente relacionadas con los commodities y gozar de todos los beneficios que esto conlleva. Si te interesa el oro, puedes comprar acciones en una minera. Si te interesa el agua, puedes comprar acciones en una embotelladora o refresquera. Si te interesan los granos, puedes comprar en una empresa de cereales y así sucesivamente.

6. La crisis como oportunidad

En general, la gente le tiene miedo a pasar por una crisis. Es una reacción natural. Pero cuando uno comienza a pensar como inversionista, entonces uno empieza a ver el vaso medio lleno o lleno hasta el tope.

Las crisis accionarias son el mejor momento para hacerse rico. Los precios bajan porque existe mucha volatilidad en el mercado y las emociones rigen la toma de decisiones.

Por lo que, hay que volver a la frase de Greenspan, “aprieta los dientes y no vendas” y para añadirle a esto si puedes compra, compra, compra y cuando termines de comprar, compra un poco más.

El gran defecto del mercado accionario es que perpetuamente tiene 25 años. Esto quiere decir que como la carrera de bróker es sumamente demandante y estresante, la mayoría de estos profesionistas se retiran jóvenes, dando pie a que entren nuevas generaciones a suplantarlos de una manera muy rápida. Esto provoca un fuerte vacío en experiencia. Es mucho más probable que un bróker joven deje que sus emociones rijan su toma de decisiones y venda rápidamente cuando ve un indicio de crisis, a que un inversionista con décadas de experiencia lo haga.

En momentos de crisis es cuando vemos a inversionistas como Warren Buffett comprar y comprar como si fuera barata después del día de Navidad, ya que él sabe lo que los brókers jóvenes no saben, que durante las crisis se crea el mejor momento para comprar activos sumamente valiosos a precios de ganga.

7. Los ETF’s o cómo invertir como un experto

Si de plano, después de todo esto aún tienes miedo a invertir en la bolsa ya que no confías en que tienes los conocimientos suficientes para escoger las mejores acciones que garanticen un crecimiento atractivo, entonces te doy otra opción.

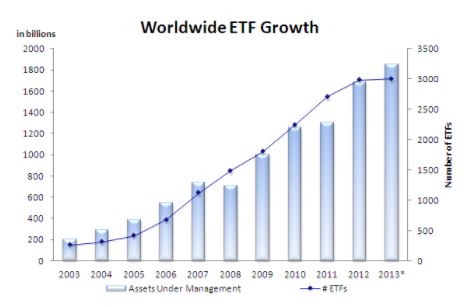

Toda inversión implica un riesgo, eso sin duda. El tema es buscar cómo aminorar el riesgo y conseguir el mejor retorno. Para eso se inventaron los ETF’s.

Un ETF es un exchage-traded fund y es básicamente un fondo de inversión cotizada. Es decir, un portafolio de inversión previamente diseñado el cual tú puedes comprar ya hecho. Existen muchos tipos de ETF’s, desde algunos enfocados en commodities, otros en empresas de tecnología, otros que simulan a la perfección famoso índices como el S&P e incluso unos que simulan portafolios de inversión de grandes inversionistas como Buffett o Carl Icahn.

Así que si quieres una diversificación casi inmediata y no confías en que tienes las herramientas para decidir qué acciones comprar, puedes ahorrarte todo ese trabajo extra y comprar un ETF.

Si quieres leer más artículos como este ve a nuestro blog

Y si tienes algún comentario por favor escríbelo abajo.