EN RESUMEN

- Se mantiene la impaciencia por recortes de la FED.

- Elecciones presidenciales en el horizonte cercano.

- Activos y deuda de mercados emergentes lucen atractivos.

![]()

|

Los mercados no se mueven en línea recta

LA NOTICIA

La política monetaria parece haber dominado la atención de los inversores en los últimos años. Los mercados han reaccionado fuertemente a las subidas de tasas de la Reserva Federal (FED) que comenzaron en 2022, y han estado impacientes al inicio del ciclo de recortes este año.

DAME CONTEXTO

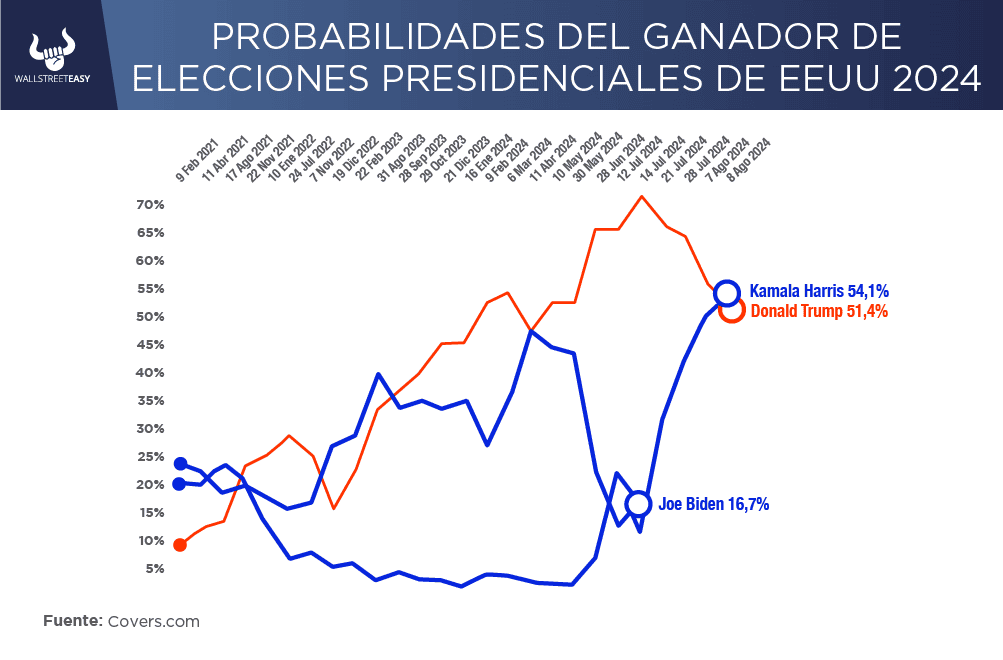

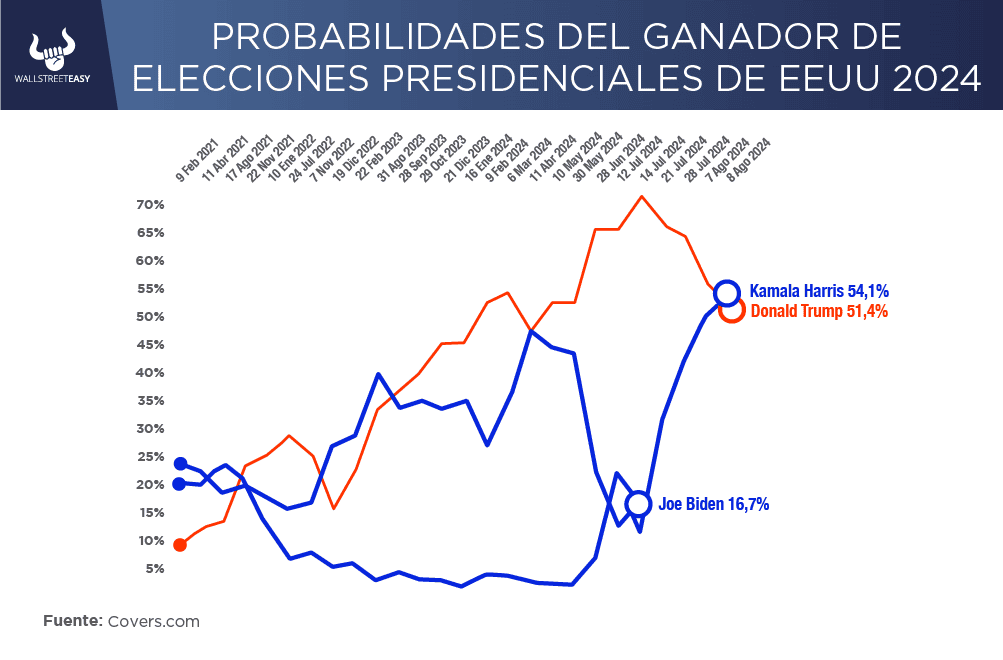

Los mercados pueden volverse más sensibles a la política fiscal durante el resto de 2024, y más allá, dada la creciente influencia del gasto público, los déficits y la deuda de EEUU sobre la actividad económica, y las próximas elecciones en el país, ya que los inversores apuestan a

cómo las políticas de los diferentes candidatos pueden afectar a la economía.

|

¿ENTONCES?

Independientemente del ganador de las elecciones presidenciales, los inversores deberían

considerar cómo el gasto público y la deuda pueden conducir a una mayor inflación, y cómo los

aranceles en respuesta a las tensiones comerciales pueden impulsar el aumento de los precios.

¿ALGO MÁS?

Los próximos seis a 18 meses pueden ser críticos para determinar el curso potencial de la inflación, y la política fiscal que aumenta la deuda nacional podría llevar a primas de riesgo más altas y vientos en contra para los precios de los activos.

¿OTRO DATO RELEVANTE?

La buena noticia para los inversores es que los inconvenientes de las primas de riesgo más altas pueden no distribuirse uniformemente entre los precios de los activos, lo que significa que puede haber ganadores y perdedores entre los sectores, dependiendo del grado de influencia de la política fiscal.

¿QUÉ MÁS PASÓ?

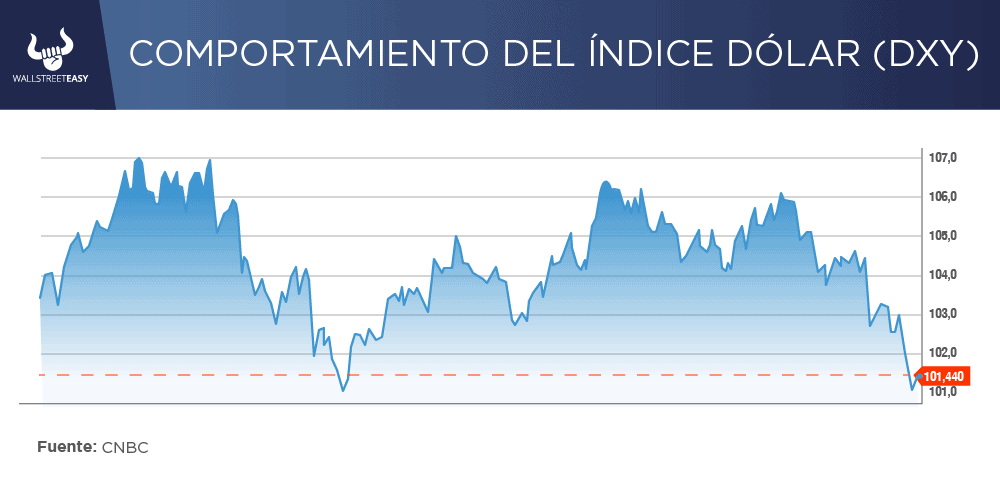

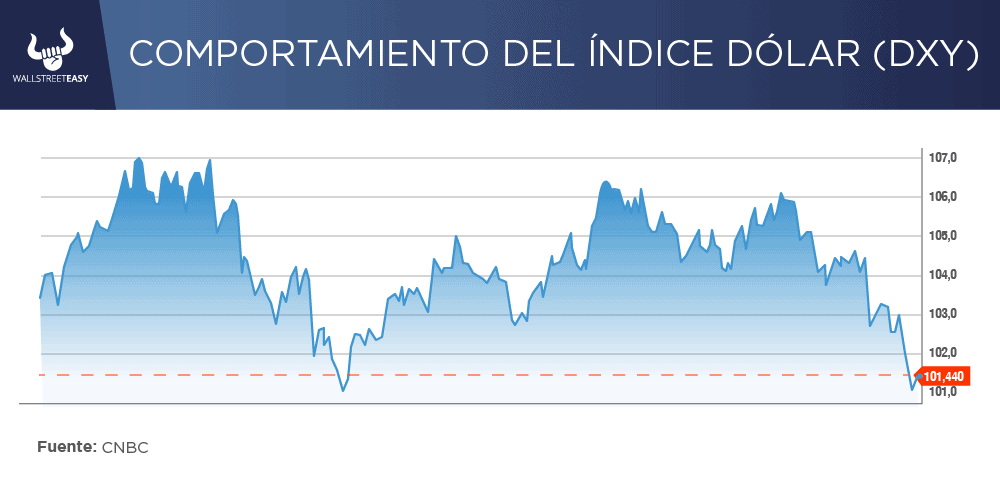

El valor del dólar estadounidense está influenciado por las tasas de interés relativas y los diferenciales de crecimiento entre EEUU y el resto del mundo. En ambos casos, las tendencias que han fortalecido al dólar pueden haber seguido su curso, lo que lo convierte en un momento oportuno para explorar monedas no estadounidenses y activos foráneos, como acciones internacionales y deuda de mercados emergentes.

¿OTRA NOVEDAD?

Entre las oportunidades de inversión relacionadas con la depreciación del dólar, la deuda de los mercados emergentes ofrece el potencial de aumentar los ingresos y la diversificación de la

cartera, comentó Brad Godfrey, codirector de mercados emergentes de Investment Management.

ES MÁS

El pronóstico de ganancias para 2025 del S&P 500 ha ido en aumento, lo que sugiere que el índice podría estar más cerca de los 6.000 puntos a finales de este año tras superar los 5.000 en febrero.

¿ALGÚN ACONTECIMIENTO ADICIONAL?

La salvedad es que los mercados no se mueven en línea recta. Históricamente, las acciones estadounidenses sufren una corrección de alrededor del 10% aproximadamente una vez al año. La última caída de ese tamaño se produjo en el otoño de 2023, por lo que el mercado podría estar a punto de sufrir otra caída pronunciada.

PARA NO PERDER DE VISTA

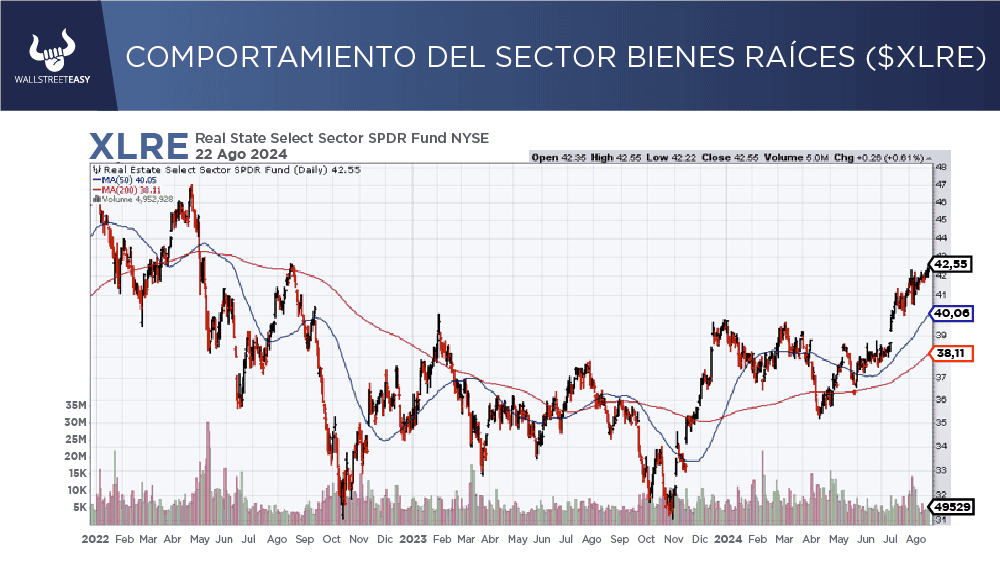

Si bien el gasto fiscal puede contribuir a las incertidumbres del mercado, también puede apoyar directamente a ciertos sectores, como el industrial y el de materiales, como en el caso de la Ley de Infraestructura, y el de semiconductores y equipos, como en el caso de la Ley de Chips.

POR ÚLTIMO

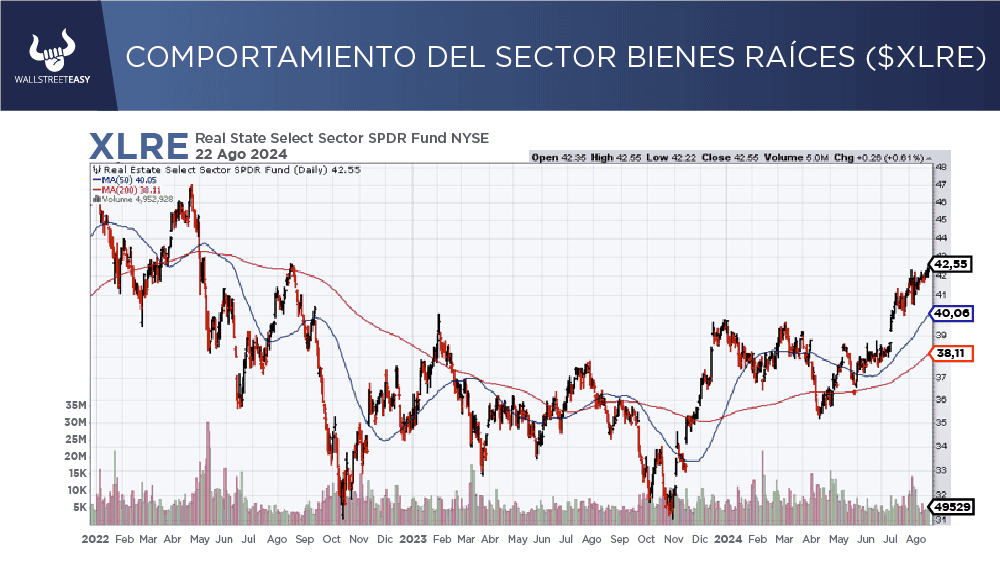

Los valores inmobiliarios privados han caído aproximadamente -20% desde su pico en 2022, y se prevé que la actividad de transacciones se expanda, a medida que venza la financiación existente y los inversores deban recapitalizarse a costos más altos.

EN CONCRETO

Si bien los focos de demanda positiva, pero moderada, que se encuentran con una oferta elevada

han ejercido presión sobre los alquileres y las vacantes, las perspectivas operativas a largo plazo para la clase de activos son sólidas. Se prevé que la oferta inmobiliaria disminuya significativamente a fines de 2024 y en 2025, y los mercados de deuda se mantengan relativamente saludables.

![]()

CONCLUSIÓN: INVERSORES DEBEN SEGUIR ATENTOS

Sin duda, los próximos pasos de la Reserva Federal y las elecciones presidenciales de EEUU son los dos próximos grandes eventos que estarán moviendo el mercado, y que pueden crear grandes oportunidades para los inversores, por lo cual hay que estar muy atentos.

![]()

|