LA NOTICIA

En una nueva semana de reportes de ganancias del cuarto trimestre de 2022, veremos cómo les fue a

Goldman Sachs Group Inc. ($GS);

Morgan Stanley ($MS);

Netflix Inc. ($NFLX);

PNC Financial Services Group ($PNC);

Procter & Gamble Co. ($PG), y

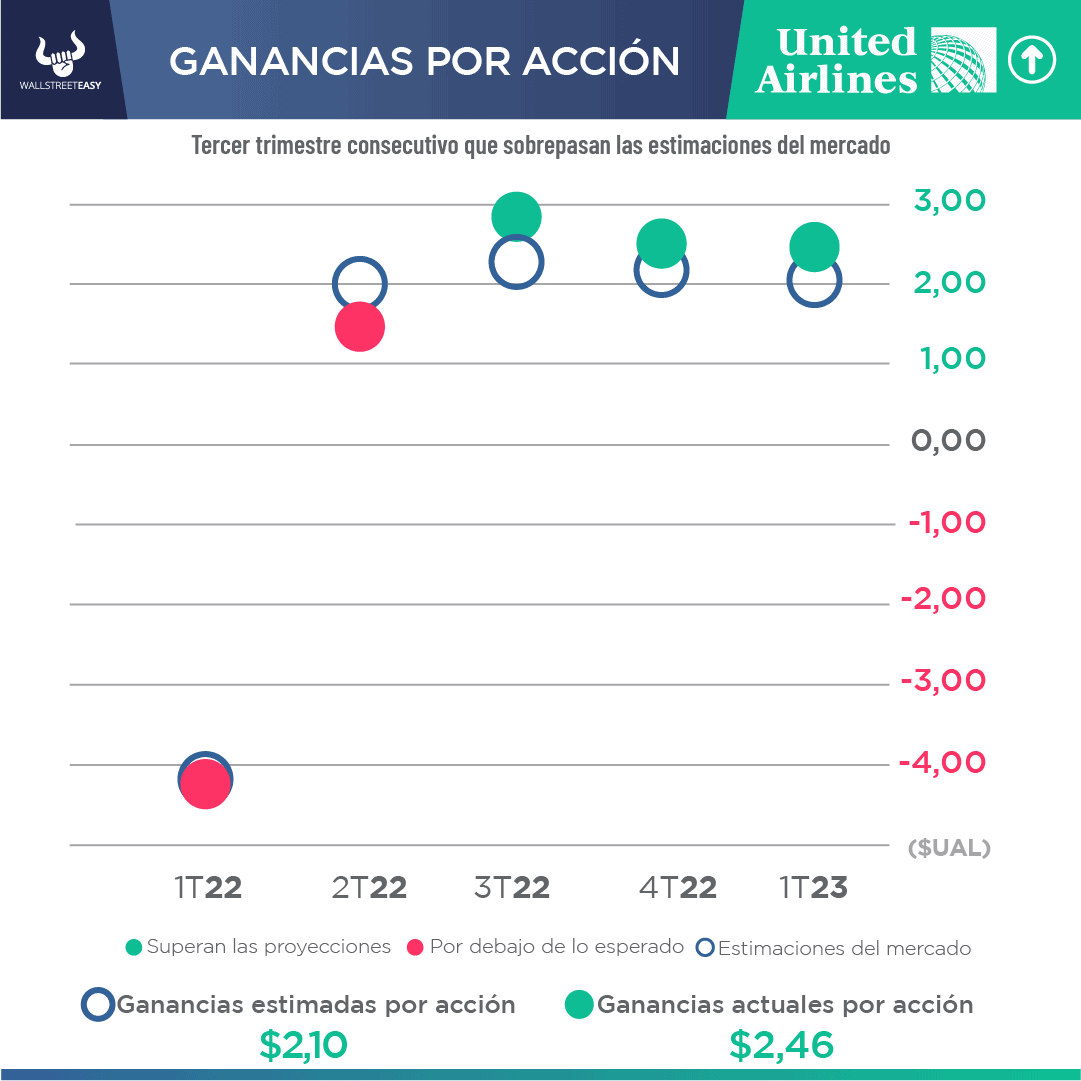

United Airlines Holdings Inc. ($UAL).

PONME AL DÍA

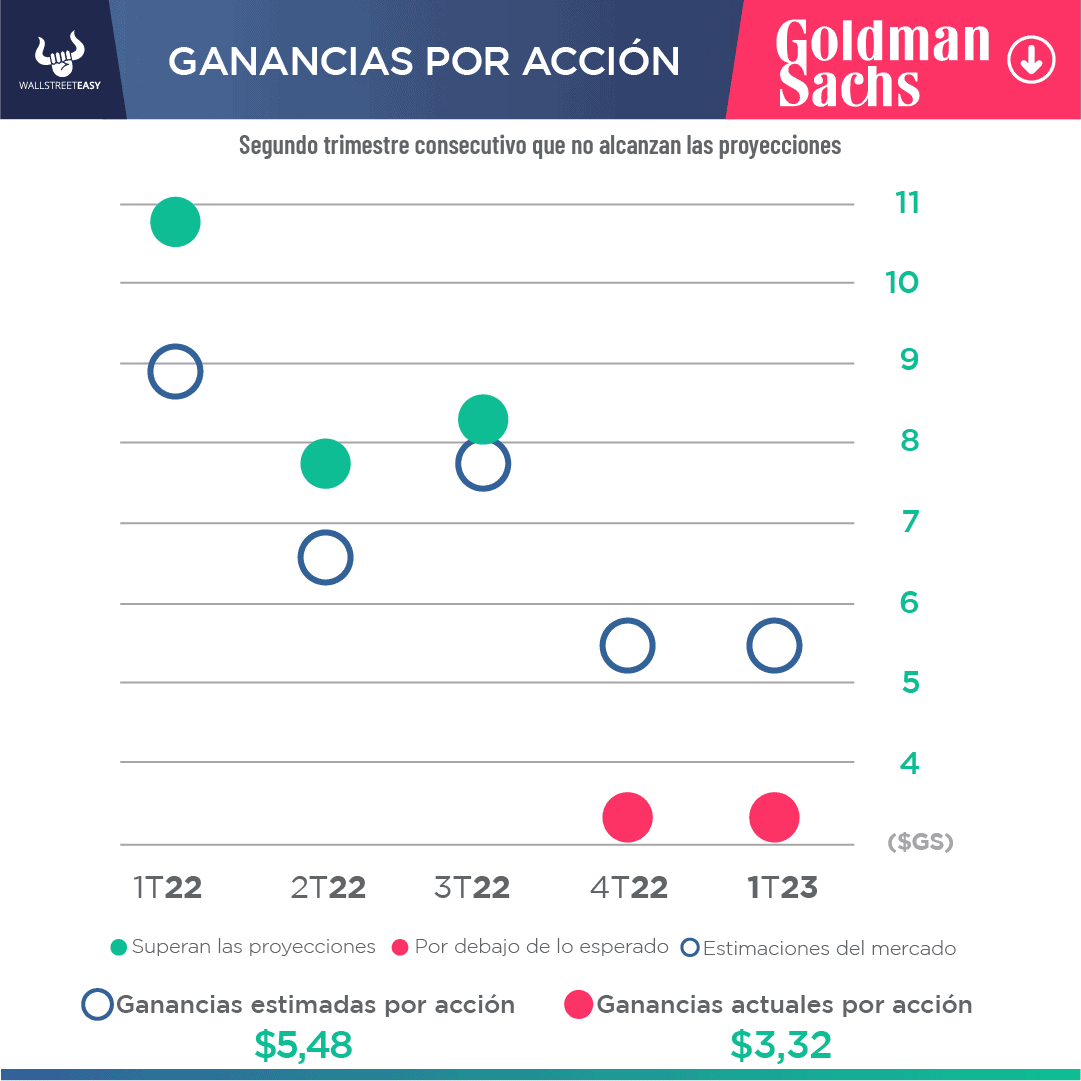

Goldman Sachs registró el pasado martes su mayor pérdida de beneficios en una década, ya que los ingresos cayeron, y los gastos y las provisiones para insolvencias superaron las previsiones:

- La entidad financiera dijo que el beneficio trimestral se desplomó -66% respecto al año anterior, hasta $1.330M, o $3,32 por acción, aproximadamente -39% por debajo de la estimación del consenso ($5,48). Se trata de la mayor caída del beneficio por acción desde octubre de 2011.

- Los ingresos se mantuvieron mejor, en $10.590M, -16% menos que un año antes y justo por debajo de la estimación.

- Goldman Sachs dijo que los gastos de explotación se dispararon +11% respecto al año anterior, hasta $8.090M, debido al aumento de las retribuciones, las prestaciones y las comisiones por transacciones, entre otras razones. Esto supone unos $800M más de lo que esperaban los analistas para los costos trimestrales.

- La empresa registró una provisión de $972M para pérdidas crediticias en el trimestre, frente a los $344M de un año antes, ya que el banco reservó más fondos para posibles pérdidas en las carteras de tarjetas de crédito y préstamos en puntos de venta. Es +50% más de lo que esperaban los analistas para el trimestre.