¿ENTONCES?

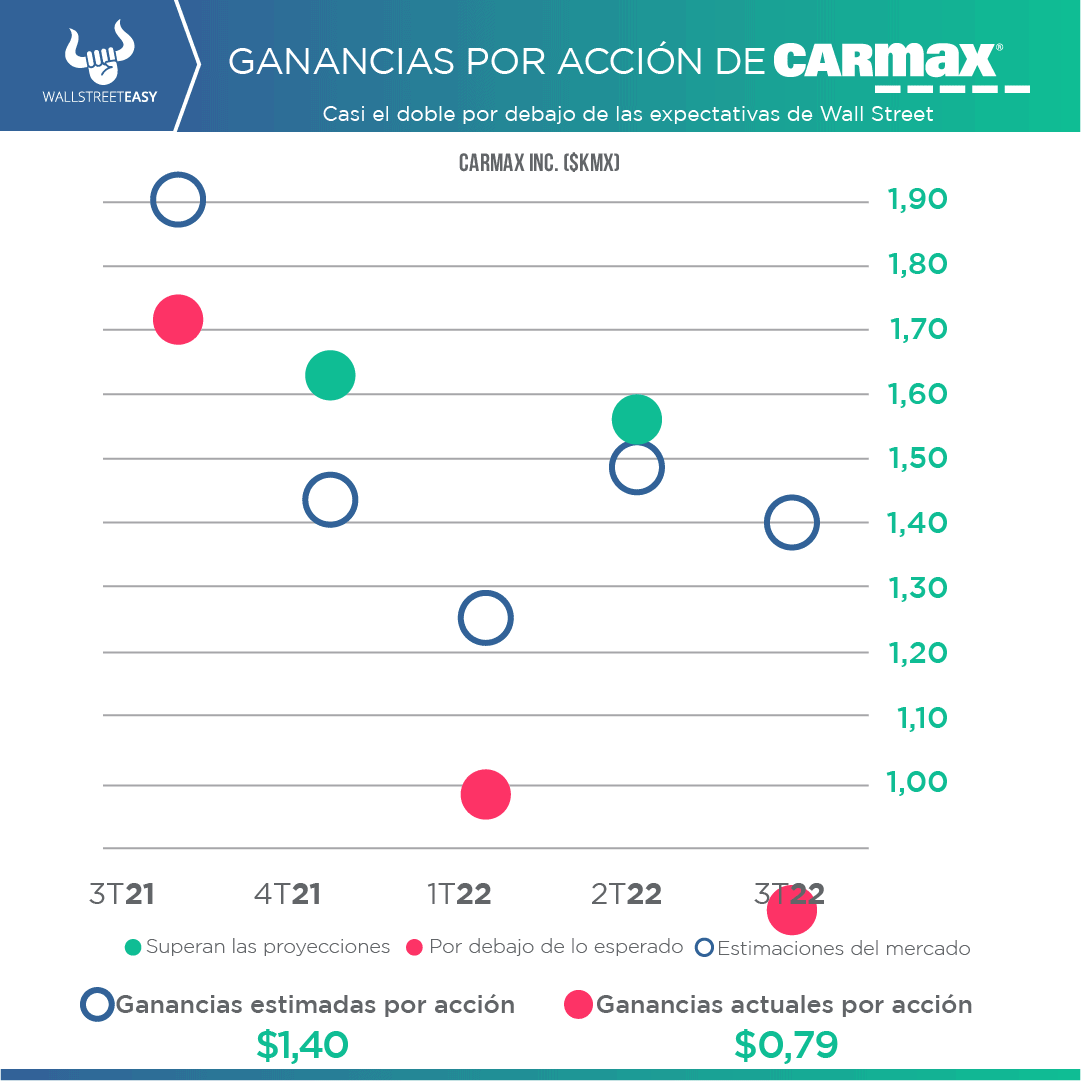

Los últimos resultados trimestrales del concesionario de vehículos usados

CarMax Inc. dejan al descubierto la difícil situación de los consumidores estadounidenses, atrapados entre la alta inflación y la subida de los tasas de interés:

- La empresa de Richmond, Virginia, presentó unas ganancias trimestrales de $0,79 por acción, por debajo de la estimación de $1,40 por acción, y muy por debajo de las ganancias de $1,72 por acción de hace un año. Además, obtuvo ingresos de $8.140M, que no alcanzaron las expectativas de $8.750M. La empresa ha superado las estimaciones de ingresos del consenso dos veces en los últimos cuatro trimestres.

- Los resultados provocaron una fuerte venta de las acciones de CarMax, y pesaron mucho en las acciones de sus pares, así como en las de los fabricantes y proveedores de automóviles. La empresa cerró el pasado jueves con una caída del -25%, lo que supuso el mayor desplome diario en más de 22 años.

- La compañía culpó a los altos precios de los vehículos, alimentados por la inflación, la subida de los tipos de interés y la baja confianza de los consumidores. Los precios de los autos usados también han subido casi +50% desde agosto de 2019, según CNN.

- Las acciones fueron las que más bajaron en el índice S&P 500 en la apertura del mercado del jueves. Los fabricantes de automóviles, General Motors y Ford Motor, y el proveedor de automóviles Aptiv también se vendieron con fuerza, ya que los inversores se preocupan por cómo las decisiones de un consumidor estadounidense exprimido repercutirán en toda la industria del automóvil, y en la economía en general.