EN RESUMEN

- El S&P 500 cierra con pérdidas continuadas en acciones.

- El VIX se mantiene en rango reciente.

- Morgan Stanley estima que continuará la inflación.

![]()

|

VALORACIONES DE LAS ACCIONES LUCEN ELEVADAS

LA NOTICIA

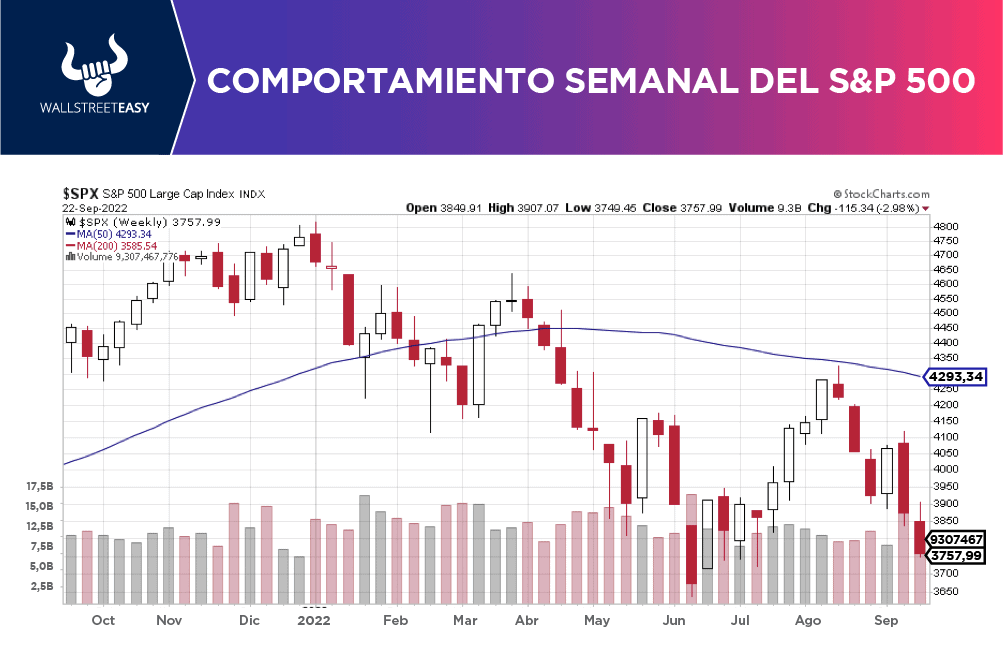

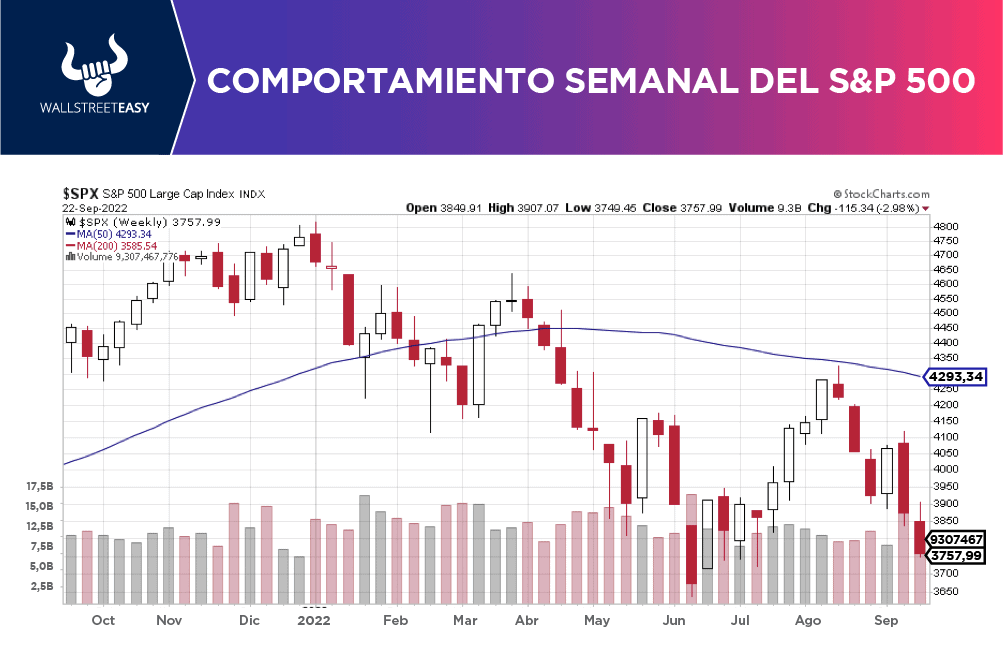

El S&P 500 ha cerrado cinco semanas con pérdidas de las últimas seis, y a pesar de esto, los inversores en acciones siguen siendo demasiado complacientes con la fortaleza de las mismas, lo que podría ser un error.

|

DAME CONTEXTO

A pesar de las cifras de inflación recientes y de las probables subidas de las tasas de interés adicionales de la Reserva Federal (FED), las valoraciones de las acciones siguen siendo elevadas, y las relaciones precio/beneficio a futuro se mantienen dentro de un rango estrecho.

¿ENTONCES?

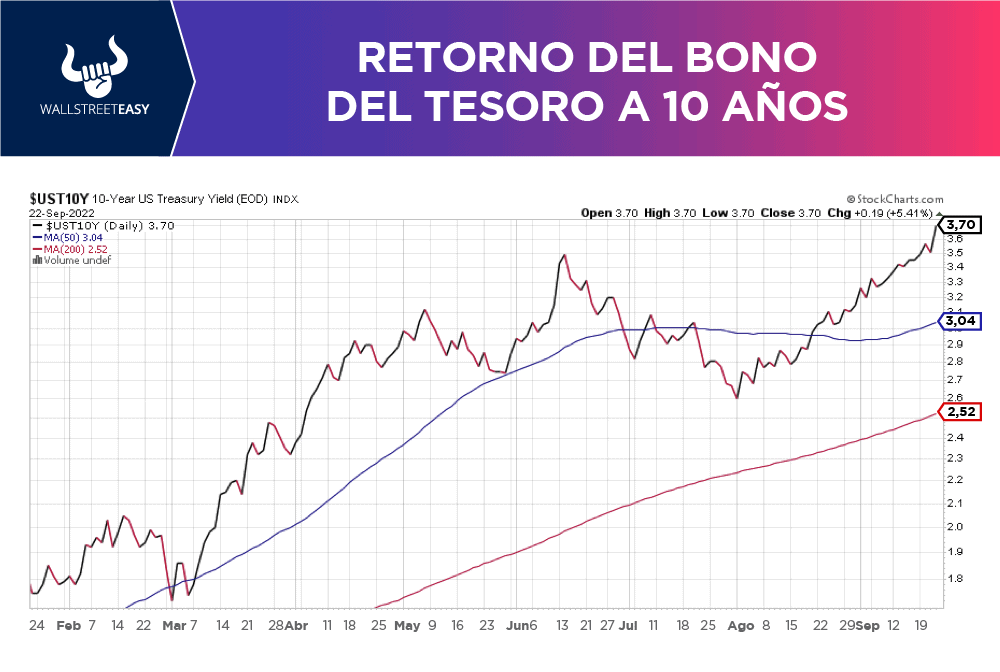

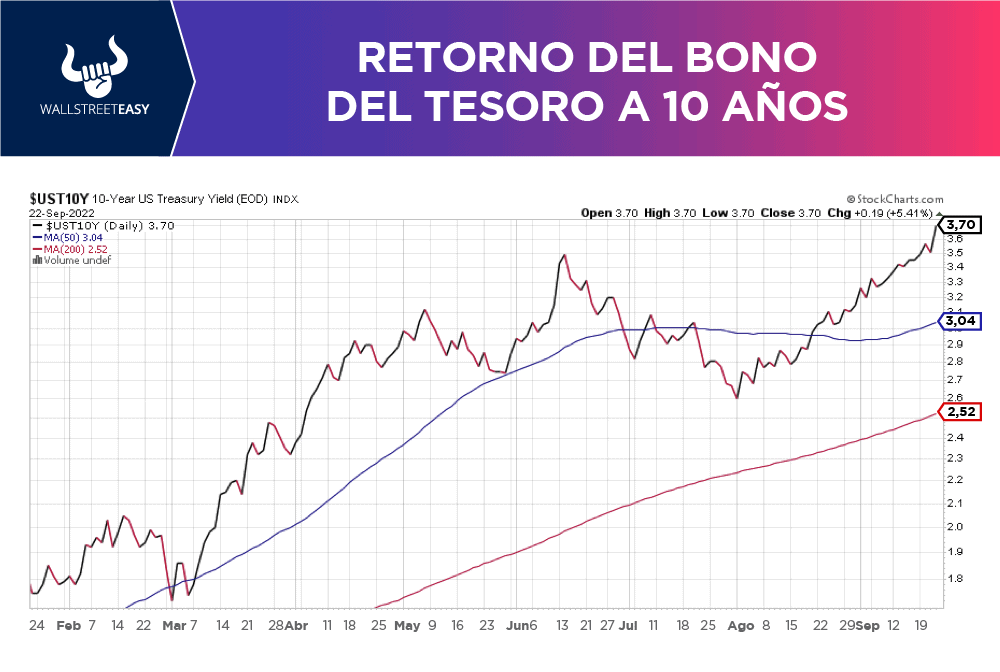

Por lo general, los múltiplos de valoraciones deberían debilitarse cuando el endurecimiento de la política monetaria hace subir las tasas de interés. El retorno de los bonos del Tesoro ha aumentado significativamente, en aparente anticipación de un mayor ajuste, con el rendimiento de los bonos a 10 años en alrededor del 3,70%, y el rendimiento real o ajustado por inflación, acercándose a un máximo de cuatro años por encima del 1%.

¿ALGO MÁS?

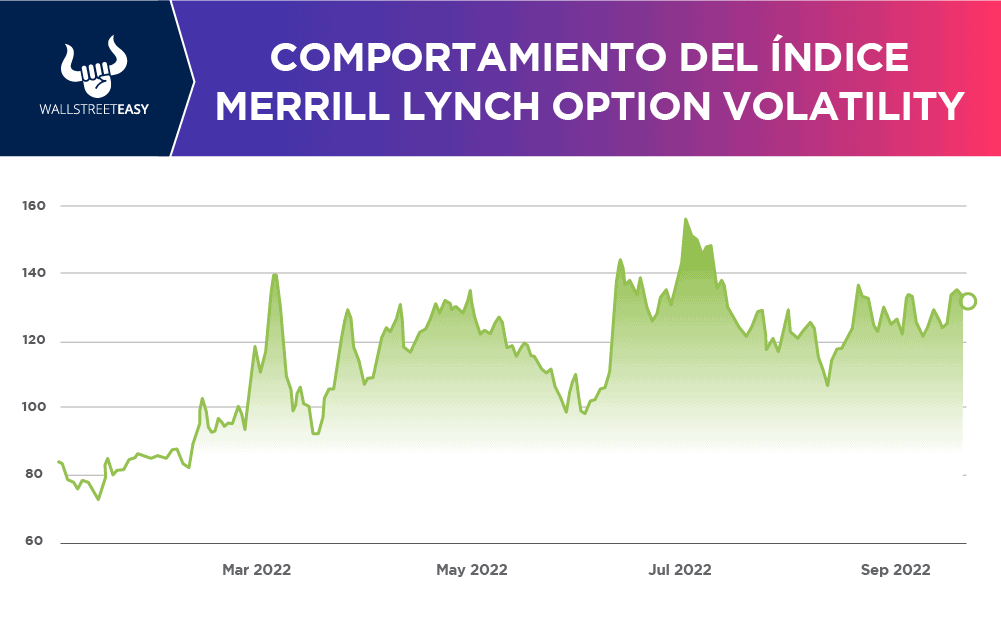

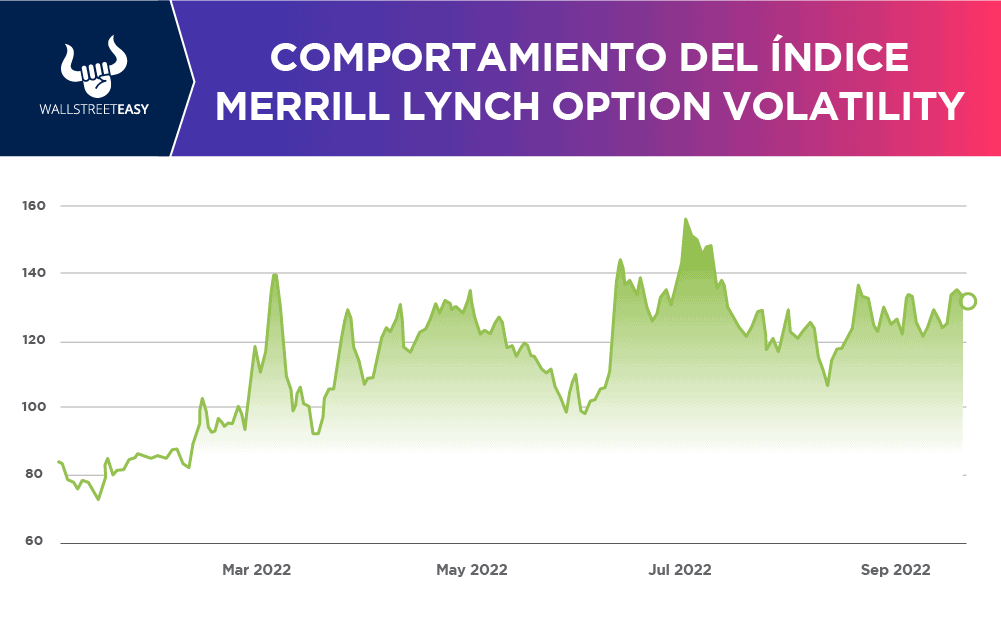

El índice de volatilidad del mercado de valores VIX, que tiende a aumentar con la incertidumbre del mercado, se ha mantenido relativamente estable. Aunque se encuentra ligeramente por encima de su promedio a largo plazo, el VIX está dentro del rango de cotización de los últimos dos años. En comparación, la contraparte del mercado de bonos, el índice MOVE, se duplicó en lo que llevamos de año.

¿OTRO DATO RELEVANTE?

Observando esa situación cabe preguntarse entonces: ¿Por qué la relativa resiliencia en el mercado de valores? Si bien hay múltiples explicaciones para esto, lo más probable es que los inversionistas de acciones se encuentran apostando a que la FED pronto controlará la inflación y comenzará a reducir las tasas de interés nuevamente.

¿QUÉ MÁS PASÓ?

Dicha perspectiva ayudó a impulsar el repunte de las acciones durante la mayor parte de julio y agosto. Sin embargo, en un informe publicado por Morgan Stanley, la institución cree que eso no será así necesariamente.

¿OTRO ACONTECIMIENTO?

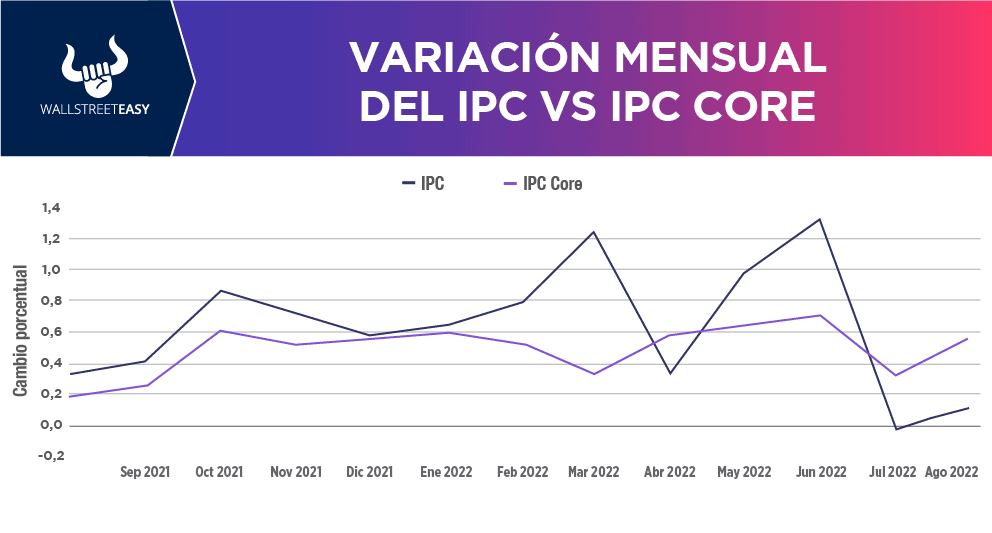

La entidad financiera considera que la lucha contra la inflación está lejos de terminar, especialmente dado el decepcionante informe de inflación de agosto, que subrayó que sigue aumentando.

¿OTRA NOVEDAD?

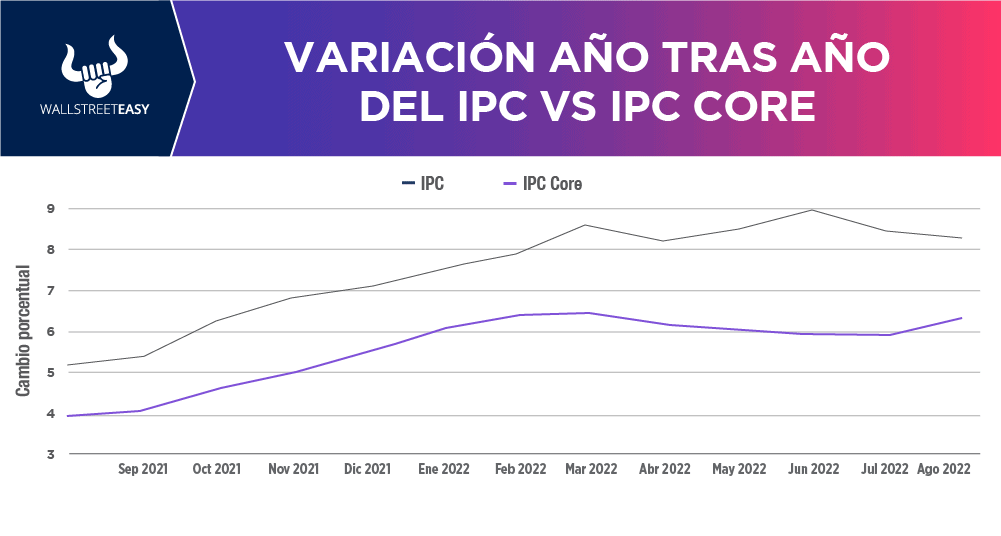

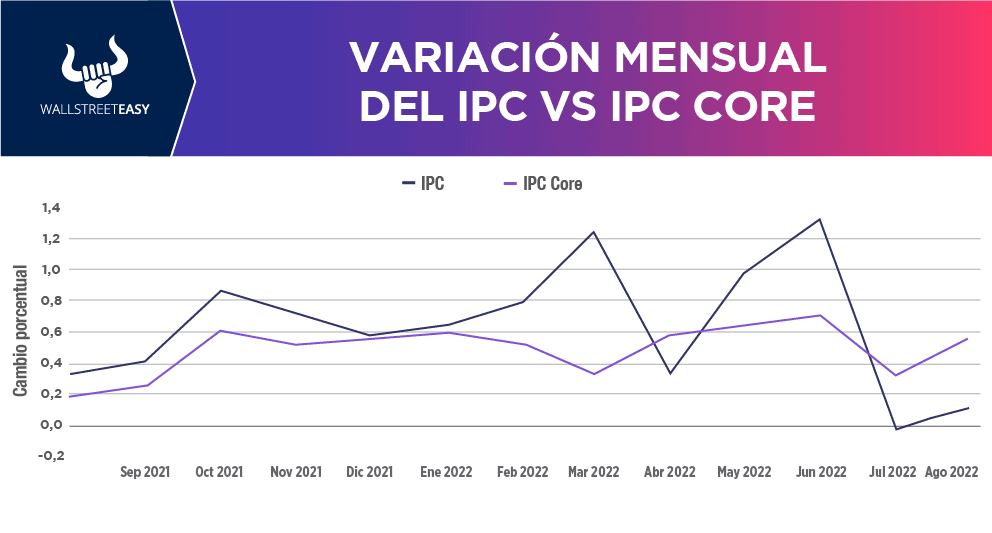

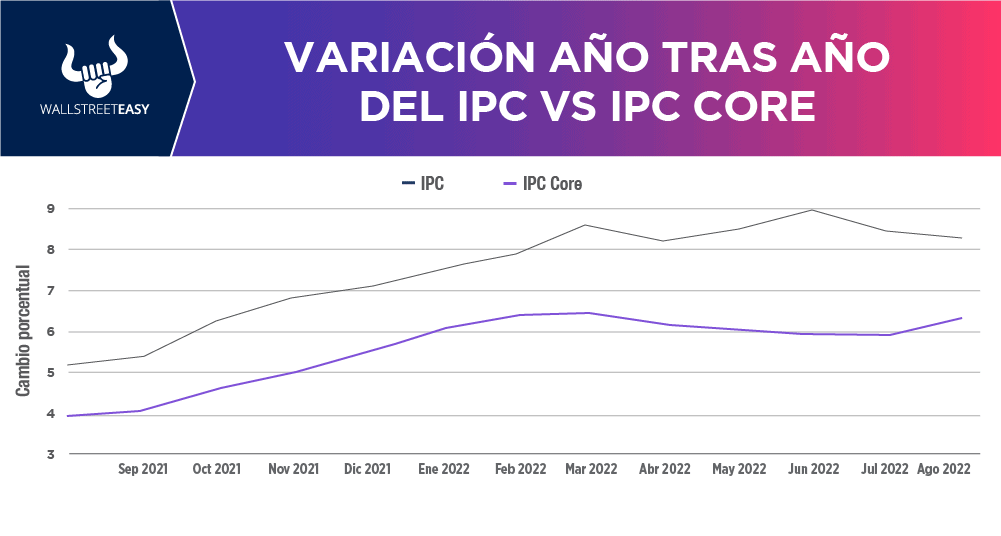

Las cifras de agosto del índice de precios al consumidor aumentó inesperadamente +0,1% desde julio y +8,3% respecto al año anterior. La métrica "core", que excluye los precios volátiles de los alimentos y la energía, subió +0,6%, número por encima de las expectativas, mientras que año tras año subió +6,3%.

POR ÚLTIMO

Morgan Stanley también destaca en su informe cómo incluso cuando los precios de la energía y los bienes han caído, la inflación basada en los servicios, continúa manteniendo fuertes las presiones de los precios. Dentro de las amplias categorías de servicios, alrededor del 70% de ellas registraron tasas de inflación superiores al 4%.

CONCLUSIÓN: INVERSORES DEBEN PERMANECER ATENTOS

EN CONCRETO

Si bien los datos mensuales ciertamente pueden cambiar, es posible que las presiones inflacionarias continuarán por más tiempo de lo que pronostica el mercado de acciones, por lo que no es momento para ser complacientes.

![]()

|

CONCLUSIÓN: INVERSORES DEBEN PERMANECER ATENTOS

Es probable que el mercado de valores pueda enfrentar más presión a la baja, e incluso que vuelva a probar los mínimos de junio. Por lo tanto, los inversores deben ser cautelosos al considerar acciones que se enfrentan a vientos en contra por el aumento de las tasas reales y la fortaleza del dólar estadounidense.

![]()

|