EN RESUMEN

- Rendimiento de bonos a 10 años en niveles altos.

- Japón busca fortalecer al yen.

- Morgan Stanley señala un lado positivo.

![]()

|

BONOS BAJO FUERTE PRESIÓN

LA NOTICIA

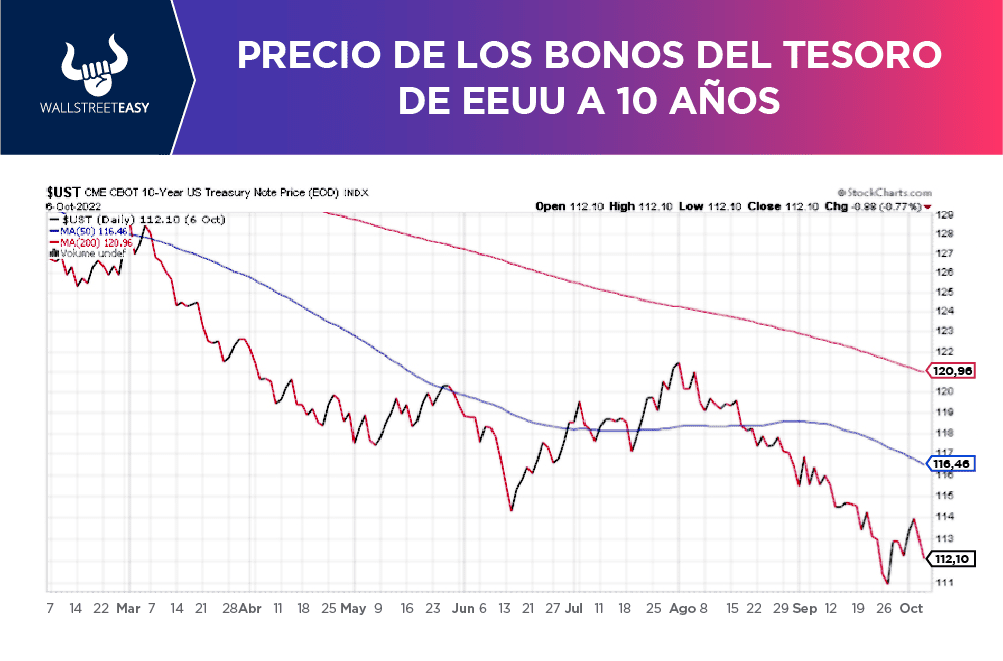

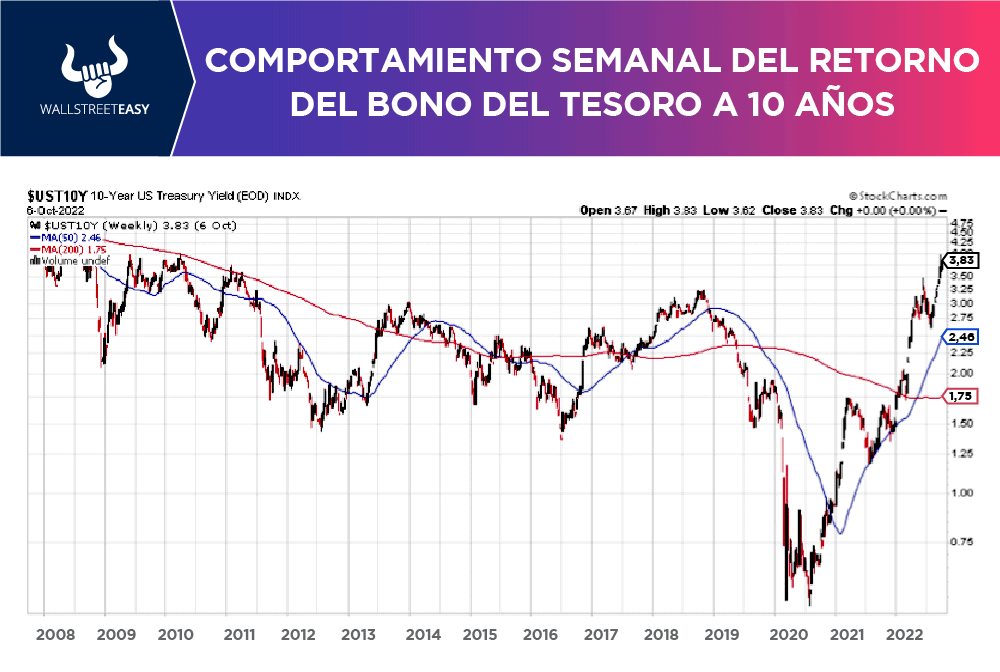

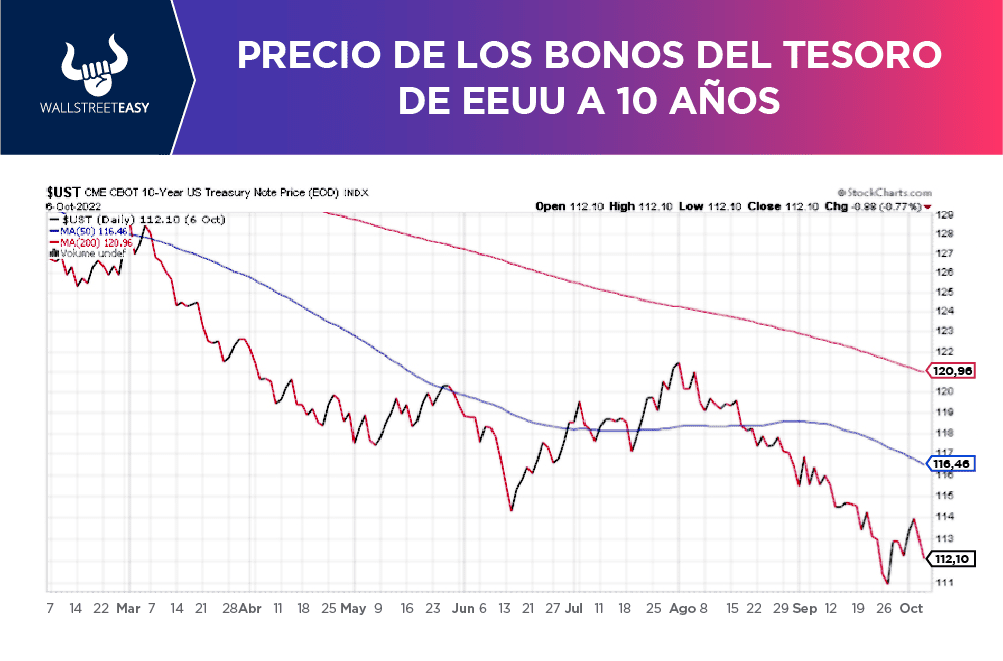

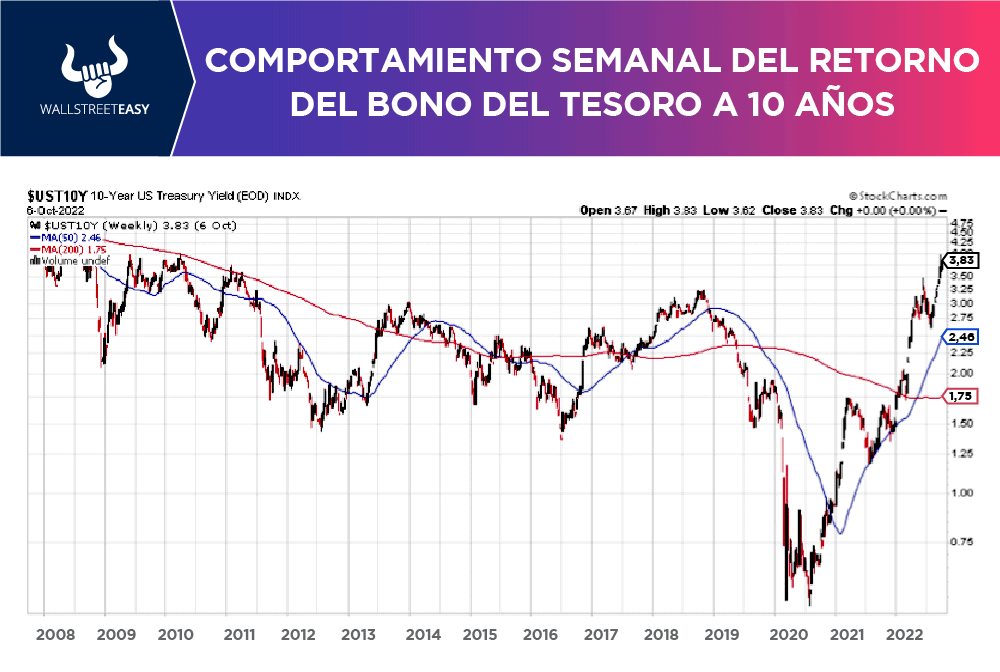

La volatilidad reciente en los bonos puede estar empujando al mercado más cerca de tocar fondo, y los inversores buscan formas de sacar ventaja de esta situación. Los bonos del tesoro de EEUU han estado bajo mucha presión este año, con la caída de los precios y el aumento de los rendimientos.

|

DAME CONTEXTO

Con la Reserva Federal (FED) aumentando las tasas de interés para mantenerse en su camino de ajuste de políticas, los bonos del Tesoro han visto episodios de venta que han impulsado los rendimientos al alza.

¿ENTONCES?

Recientemente, el rendimiento del bono a 2 años alcanzó el 4,22 %, su nivel más alto desde 2007, y el rendimiento del bono de referencia a 10 años rompió el nivel de 4% (antes de retroceder ligeramente), su nivel más alto desde 2010.

¿ALGO MÁS?

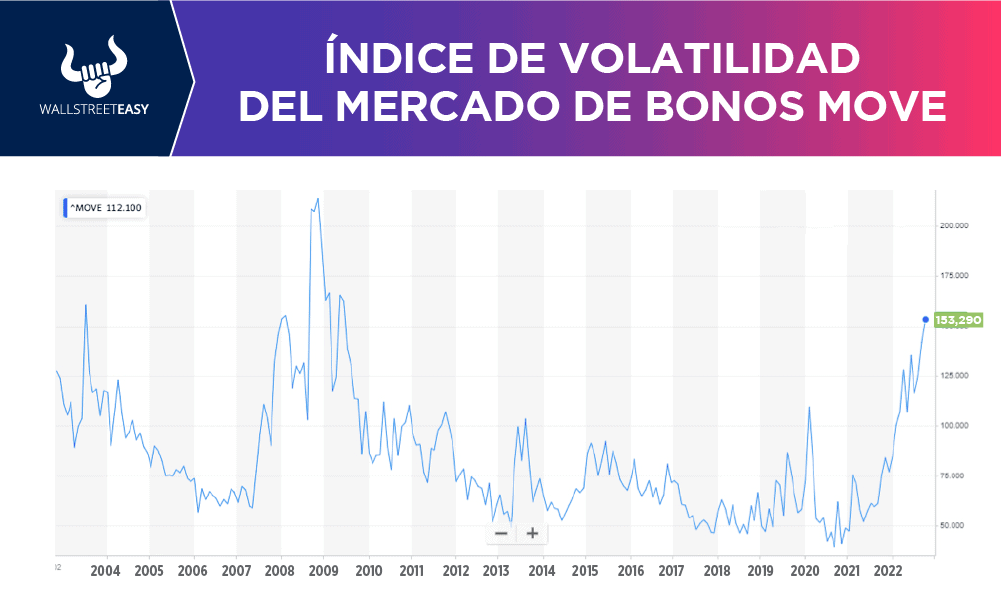

En las últimas semanas han ocurrido algunos eventos, sobre todo relacionado con las monedas, que han sumado a las preocupaciones a nivel global, entre algunas de ellas podemos encontrar las siguientes:

- Japón intervino recientemente para apuntalar el yen, mientras mantenía tasas de interés ultrabajas, después de que la moneda cayera a un mínimo de 24 años frente al dólar estadounidense.

- La semana pasada, en el Reino Unido se consideró que el estímulo sorpresivo de la política fiscal, incluidos los recortes de impuestos que luego se revirtieron parcialmente, iba en contra del endurecimiento monetario del Banco de Inglaterra, lo que provocó una liquidación en los mercados mundiales de deuda soberana y envió a la libra a un mínimo histórico frente al dólar estadounidense.

¿OTRO DATO RELEVANTE?

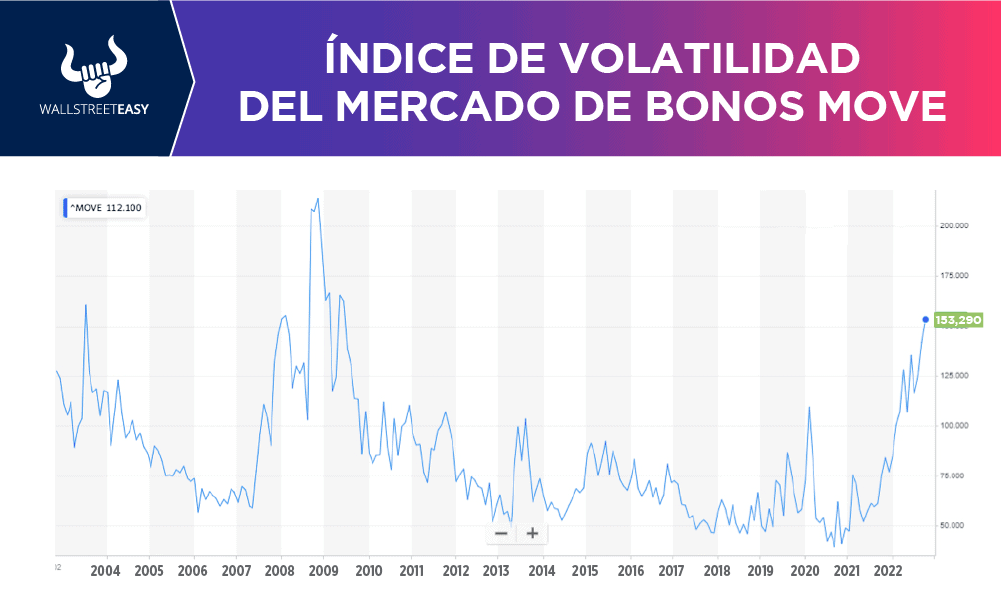

Dichos eventos han ayudado a impulsar el indicador de volatilidad del mercado de bonos, conocido como índice MOVE, a la segunda lectura más alta de su historia, superada solo por picos durante la crisis financiera mundial de 2008.

ES MÁS

Si bien tal volatilidad puede ser difícil de digerir para muchos inversores, el Comité de Inversiones Globales de Morgan Stanley ve un potencial lado positivo, y es que los últimos movimientos pueden estar empujando a los bonos más cerca de un fondo de mercado bajista, por lo que los bonos pudieran ser un buen lugar si se tiene exceso de efectivo para invertir.

PARA NO PERDER DE VISTA

Además de los bonos del Tesoro a corto plazo que ofrecen rendimientos decentes, Morgan Stanley ve una oportunidad en los bonos corporativos de grado de inversión de corta duración de EEUU, dado que los rendimientos nominales, en torno al 5,6%, son los más altos en una década.

POR ÚLTIMO

La duración, una medida de la sensibilidad de un bono a los cambios en las tasas de interés, es relativamente baja para el segmento a corto plazo de los bonos con grado de inversión, lo que significa que pueden ser menos sensibles a tasas cada vez más altas, especialmente si la FED las sube más allá de las expectativas del mercado.

EN CONCRETO

De forma complementaria, la calidad crediticia es generalmente sólida. El índice de cobertura de intereses, una cifra que muestra la capacidad de una empresa para pagar intereses sobre su deuda pendiente, está en su mejor nivel desde principios de la década de 1990, y ha tenido una tendencia al alza en los últimos dos trimestres.

![]()

CONCLUSIÓN: ATENTOS A LAS DINÁMICAS DE BONOS Y ACCIONES

Debemos tener en cuenta que el proceso para llegar al fondo de un mercado bajista puede desarrollarse de manera diferente para los bonos y las acciones. Los bonos suelen tener un proceso lineal, en el que las tasas de interés se ajustan rápidamente a su destino final. Esta dinámica nos sugiere que los bonos pueden estar más cerca de tocar fondo que las acciones.

![]()

|