EN RESUMEN

- Posible desaceleración del crecimiento en 2024.

- Sigue el tibio crecimiento en China.

- Morgan Stanley sugiere sobreponderación en bonos.

![]()

|

ATENTOS A LAS POLÍTICAS MONETARIAS Y LA INFLACIÓN

LA NOTICIA

El año 2023 está cerca de terminar, y con 2024 a la vuelta de la esquina, los inversores tendrán que tomar decisiones importantes, prestando mucha atención a la política monetaria si quieren evitar una variedad de posibles obstáculos, y encontrar oportunidades en una economía con una inflación enfriada, pero aún demasiado alta y una desaceleración del crecimiento global.

DAME CONTEXTO

Los mercados ya han incorporado en los precios de los activos la idea de que los bancos centrales lograrán una transición suave hacia niveles reducidos de inflación, lo que significa que hay un margen limitado para aumentar las valoraciones.

¿ENTONCES?

Es probable que superar el último tramo de inflación conduzca a un crecimiento más lento, particularmente en EEUU, Europa y el Reino Unido. Mientras tanto, el tibio crecimiento de China pesará sobre los mercados emergentes, y existe el riesgo de que la economía del país pueda verse arrastrada a una espiral más amplia de deuda y deflación, con efectos en cadena para el resto de Asia.

¿ALGO MÁS?

Morgan Stanley predice que China evitará el peor de los casos y que las autoridades estadounidenses y europeas comenzarán a recortar las tasas en junio de 2024, mejorando las perspectivas macroeconómicas para la segunda mitad del año.

¿OTRO DATO RELEVANTE?

En 2023, los mercados de valores mostraron un sólido desempeño, a medida que se recuperaban de los temores de recesión que alimentaron el mínimo de octubre de 2022, demostrando ser más resilientes de lo que esperaban los analistas. Sin embargo, es probable que 2024 sea una “historia de dos mitades”, con un primer semestre cauteloso que dará paso a un desempeño más sólido en el segundo semestre del año.

|

¿QUÉ MÁS PASÓ?

Para el primer semestre de 2024, los estrategas recomiendan que los inversores tengan paciencia y sean selectivos. Los riesgos para el crecimiento mundial siguen siendo altos, y los obstáculos a las ganancias pueden persistir hasta principios de 2024, antes de que se consolide la recuperación. Si los bancos centrales siguen encaminados a comenzar a recortar las tasas en junio, las acciones globales podrían experimentar una disminución en su valoración a principios de año.

¿OTRO ACONTECIMIENTO?

En la segunda mitad del año, la caída de la inflación debería conducir a una flexibilización monetaria, impulsando el crecimiento. Sin embargo, a lo largo del año debería haber algunas constantes. En general, es probable que las acciones estadounidenses obtengan retornos justos y mejores resultados que las acciones europeas o de mercados emergentes.

¿OTRA NOVEDAD?

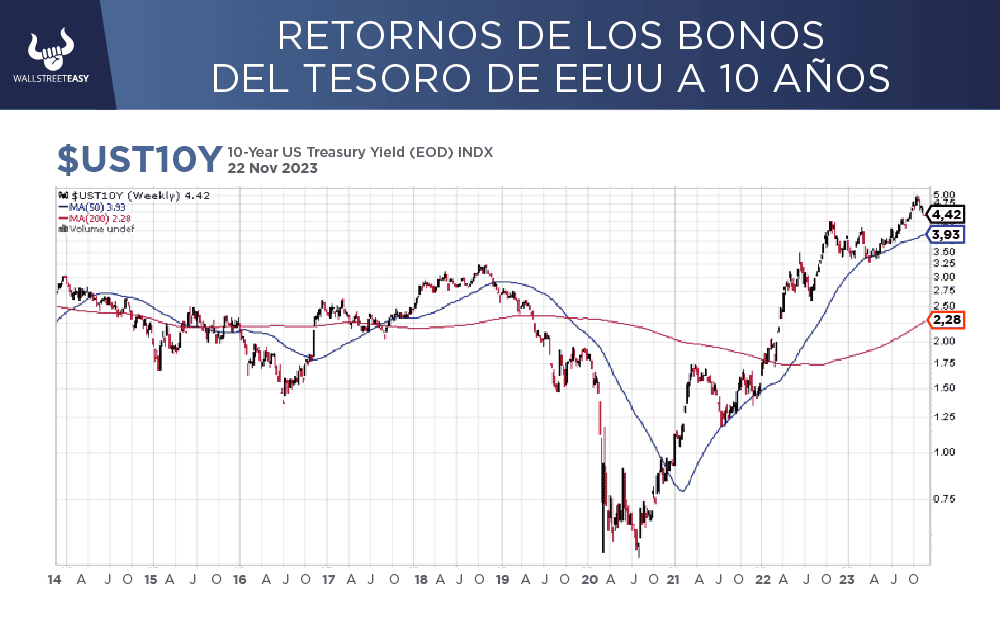

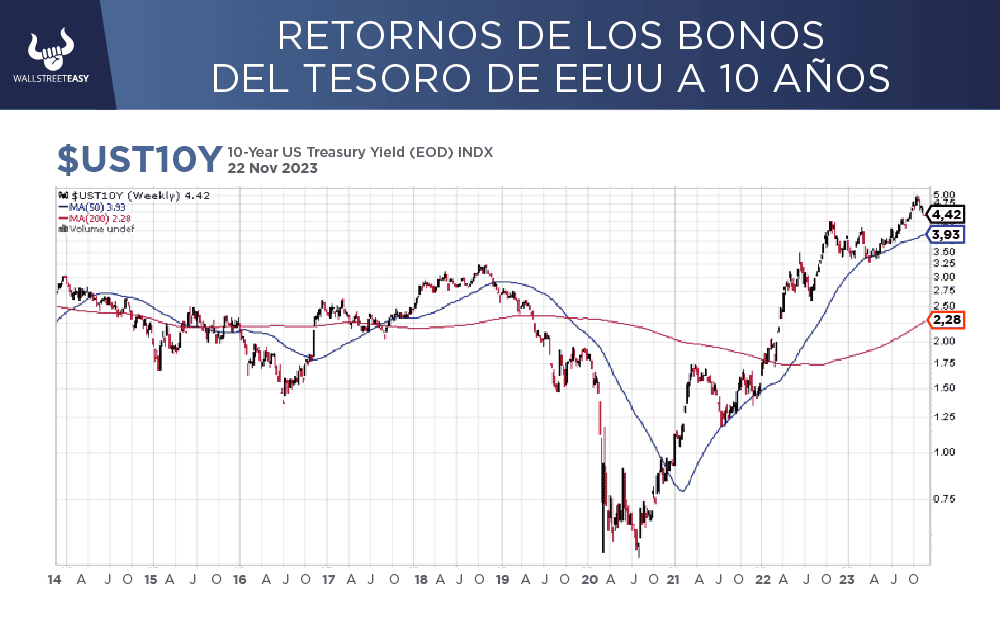

Un punto positivo a nivel mundial es la renta fija de alta calidad. Los rendimientos de una amplia muestra representativa de bonos corporativos y gubernamentales estadounidenses alcanzaron el 6%, el nivel más alto desde 2009. Los rendimientos de los bonos del Tesoro estadounidense y del Bund alemán son los más altos en una década, y Morgan Stanley pronostica que los rendimientos a 10 años de los bonos del Tesoro estadounidense serán de 3,95% y DBR en 1,8% para fines de 2024.

POR ÚLTIMO

Bajo este escenario, en general, los estrategas de Morgan Stanley sugieren una sobreponderación en una amplia gama de bonos, una ponderación promedio tanto en acciones como en efectivo, y una importante infraponderación en materias primas.

EN CONCRETO

El 2024 se perfila como un año positivo para las acciones estadounidenses, las cuales deberían obtener mejores resultados que las acciones europeas o de mercados emergentes, particularmente porque los banqueros centrales de todo el mundo apuntan a tasas objetivo.

![]()

CONCLUSIÓN: SIN ATERRIZAJE SUAVE A LA VISTA

Los inversores deben tener en cuenta que los mercados han descontado la expectativa de que el crecimiento económico se desarrollará sin problemas y que los bancos centrales lograrán lograr un aterrizaje suave.

![]()

|