EN RESUMEN

- Impulso en el gasto del consumidor y mercado laboral, como apoyo.

- Morgan Stanley señala el impulso del dólar en las últimas semanas.

- Aumentan las expectativas de inflación.

![]()

|

LOS RIESGOS SE MANTIENEN EN EL MERCADO

LA NOTICIA

Wall Street ha especulado durante meses sobre si los agresivos esfuerzos de la Reserva Federal (FED) para controlar la inflación llevarían a la economía estadounidense a un aterrizaje forzoso o a uno suave (hard landing, soft landing). Los inversores ahora están lanzando una nueva teoría: "sin aterrizaje" (no landing).

DAME CONTEXTO

La teoría “sin aterrizaje” hace referencia a que, en vez de tener una recesión total o una desaceleración económica suave, el crecimiento puede permanecer sólido, o incluso volver a acelerarse, y las empresas pueden alcanzar sus estimaciones de ganancias. Esta teoría surge a raíz de datos recientes que muestran un impulso continuo en el gasto del consumidor y un mercado laboral sólido.

¿ENTONCES?

El Comité de Inversiones Globales de Morgan Stanley ($MS) se muestra escéptico ante esta perspectiva, y es que la resiliencia económica (capacidad de recuperarse rápidamente de un shock), generalmente viene con una inflación resistente, lo cual puede conducir a una política más fuerte de la FED y tasas de interés más altas, lo que en última instancia podría frenar un mayor crecimiento económico y afectar los precios de los activos.

¿ALGO MÁS?

Morgan Stanley abarca tres señales que indican que hay más riesgos de lo que se puede apreciar en el mercado accionario.

¿OTRO DATO RELEVANTE?

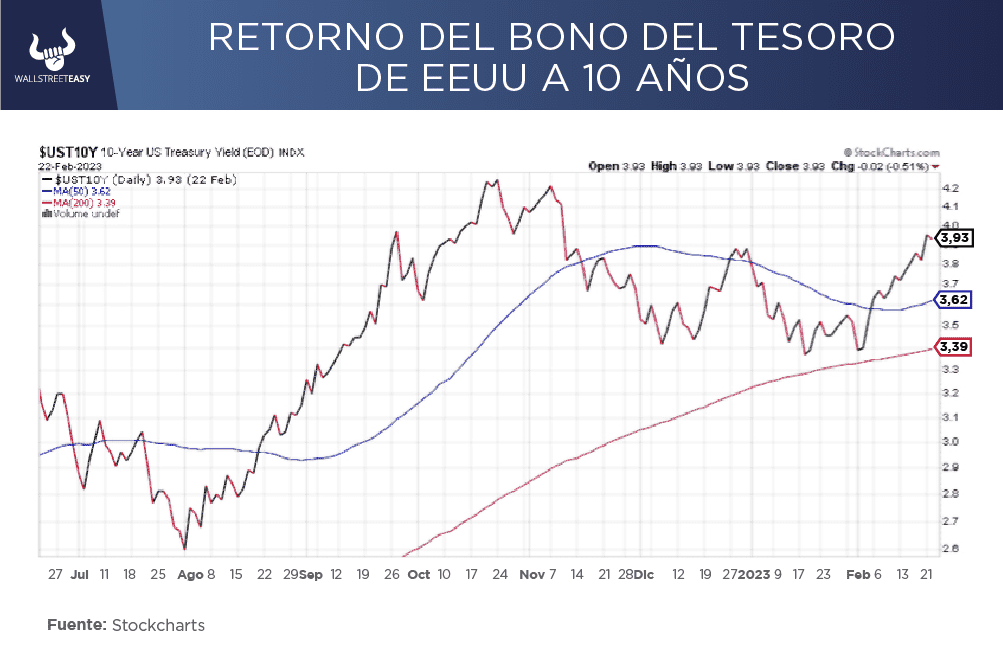

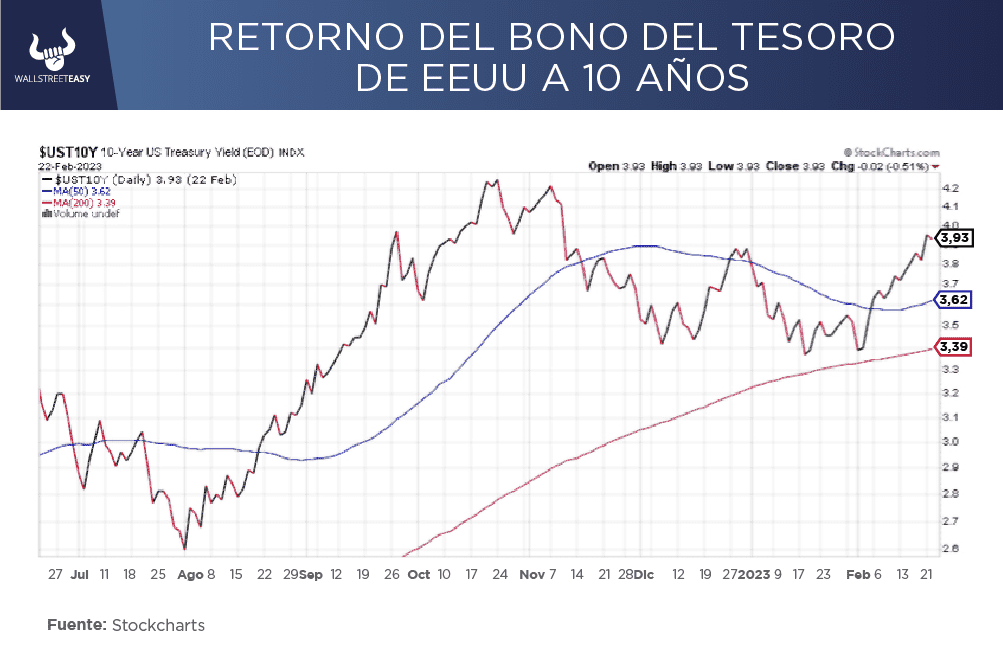

La primera señal es que las clases de activos distintos a las acciones están teniendo en cuenta en su cotización datos económicos sólidos, y por ende, preparándose para tasas de interés más altas. Los rendimientos de los bonos han subido significativamente, con el retorno del bono a 10 años alcanzando el 3,8% y el de dos años, llegando al 4,6%, su nivel más alto desde noviembre.

|

¿QUÉ MÁS PASÓ?

Otra señal es que en las últimas dos semanas, el dólar estadounidense se ha venido fortaleciendo. Estos movimientos sugieren que los inversionistas de acciones están ignorando los datos fundamentales que están teniendo un impacto en otros activos, y pueden ser tomados por sorpresa cuando las tasas más altas finalmente afecten las valoraciones de las acciones.

¿OTRO ACONTECIMIENTO?

Las expectativas de inflación basadas en el mercado han venido subiendo, con la tasa Breakeven a dos años, que refleja la estimación de inflación del mercado en los próximos dos años, con un aumento hasta el 2,9%, muy por encima del objetivo de inflación del 2% de la FED.

¿OTRA NOVEDAD?

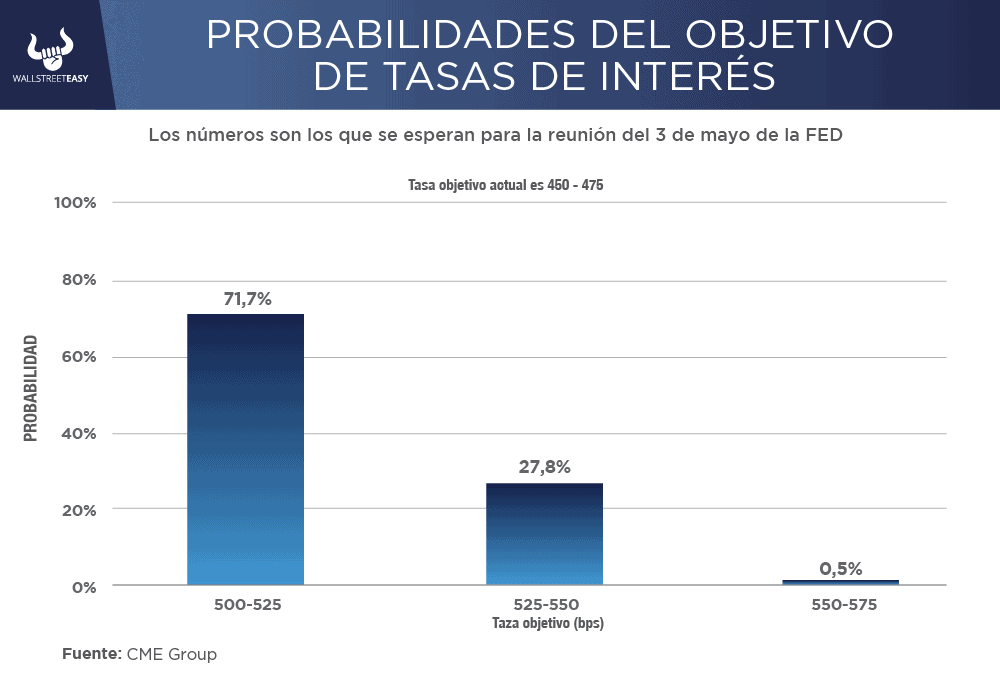

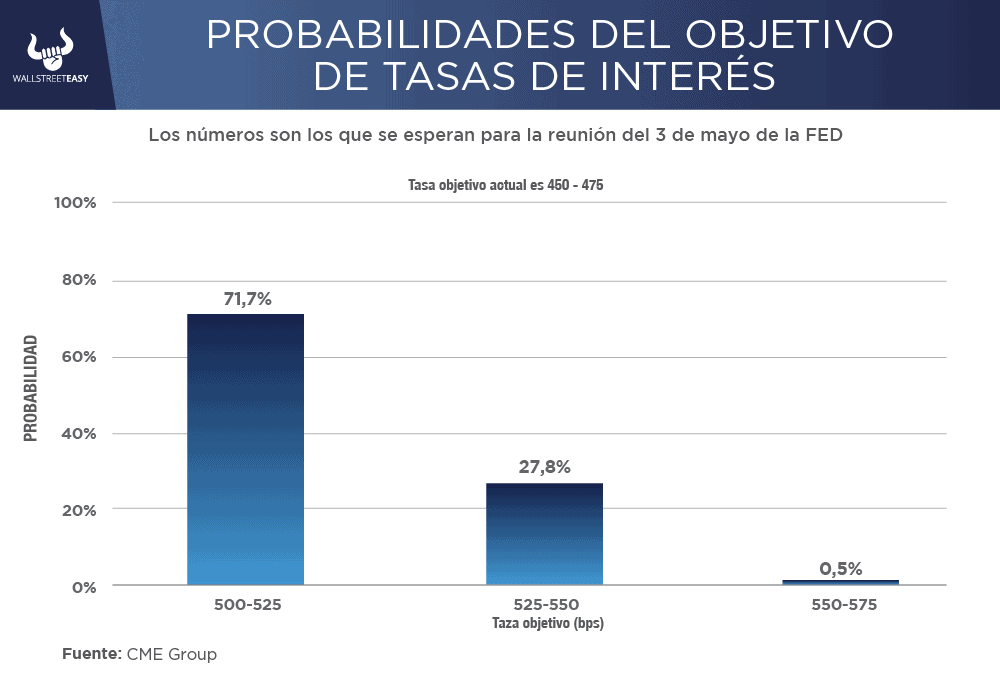

Quizás lo más importante es que los comerciantes han aumentado sus expectativas sobre qué tan alto llevará la FED la tasa de interés en este ciclo de aumento, que ahora se ubica por encima del 5%, y más arriba de las previsiones de principios de febrero de alrededor del 4,75%. Se espera que, para la reunión de mayo, se haga el último incremento hasta el rango del 5% a 5,25%, que se mantendría mínimo hasta noviembre si no hay cambios en las condiciones actuales.

POR ÚLTIMO

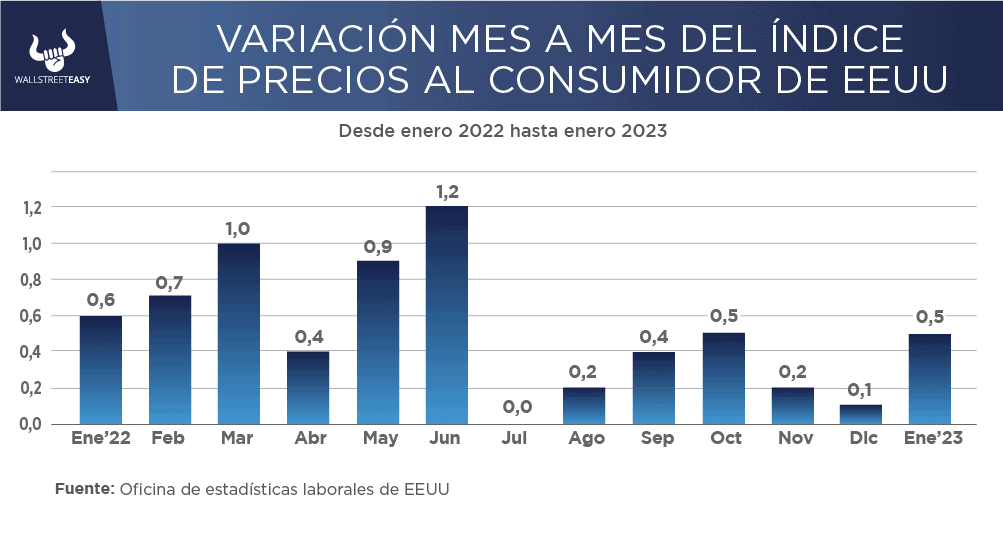

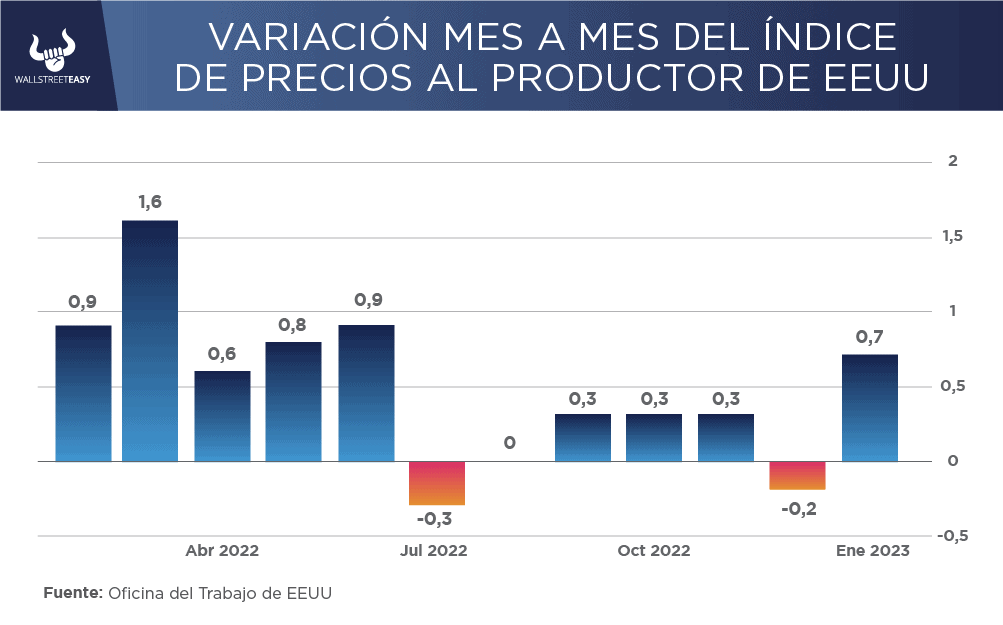

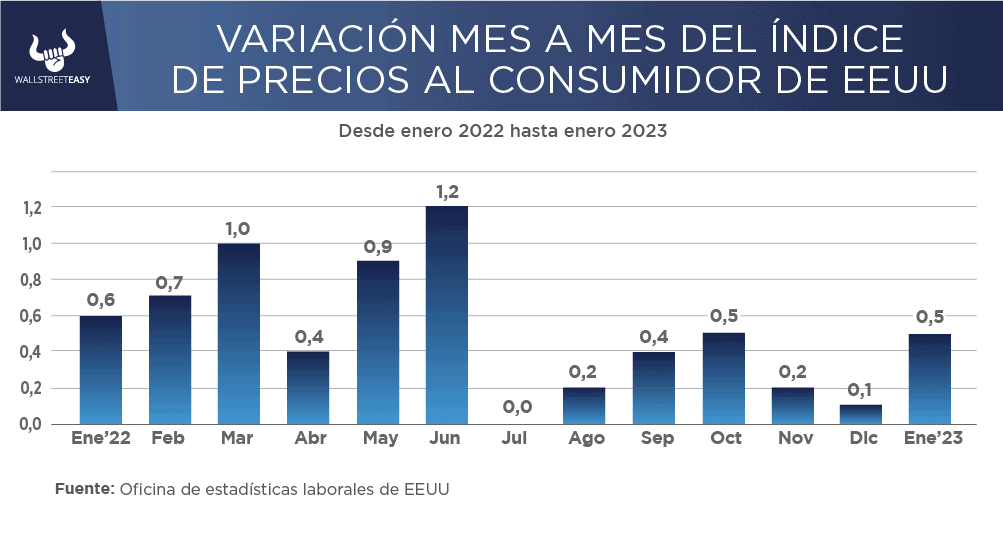

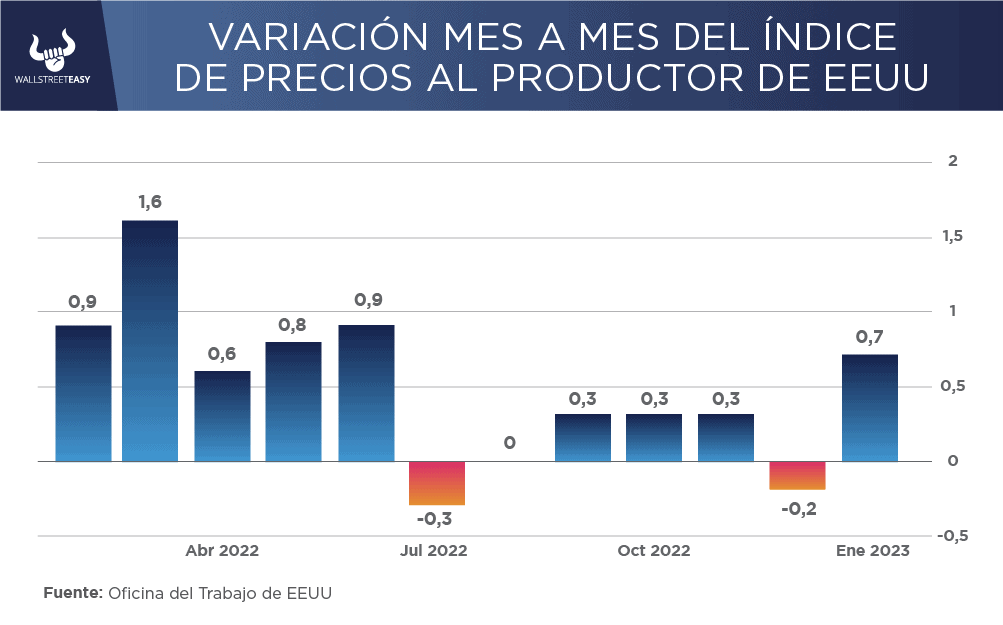

Finalmente, vemos como los precios al consumidor y al productor ya no están cayendo con tanta rapidez. Los datos más recientes de precios al consumidor mostraron una subida mensual de +0,5%, el mayor movimiento en tres meses.

EN CONCRETO

En comparación con el año anterior, la inflación se ha desacelerado al 6,4%, pero no cumplió con las expectativas del 6,2%. El lado mayorista confirma la tendencia, con un aumento de los precios al productor de 0,7% en enero, también más fuerte de lo esperado y el más alto desde junio 2022.

CONCLUSIÓN: INVERSORES DEBEN ESTAR ATENTOS A LOS FUNDAMENTOS

Los tres factores antes mencionados pudieran cambiar la perspectiva de los inversores en acciones, y los intentos recientes de revalorización del mercado se ha encontrado con inversores que intentan "comprar la caída", lo que hace que los precios de las acciones vuelvan a subir. En cierto sentido, la teoría de "no aterrizaje" puede ser simplemente un "aterrizaje forzoso" que se está posponiendo.

![]()

|